Nyheter

Strategiskt långsiktigt samarbete innebär ett avgörande genombrott för H&D Wireless

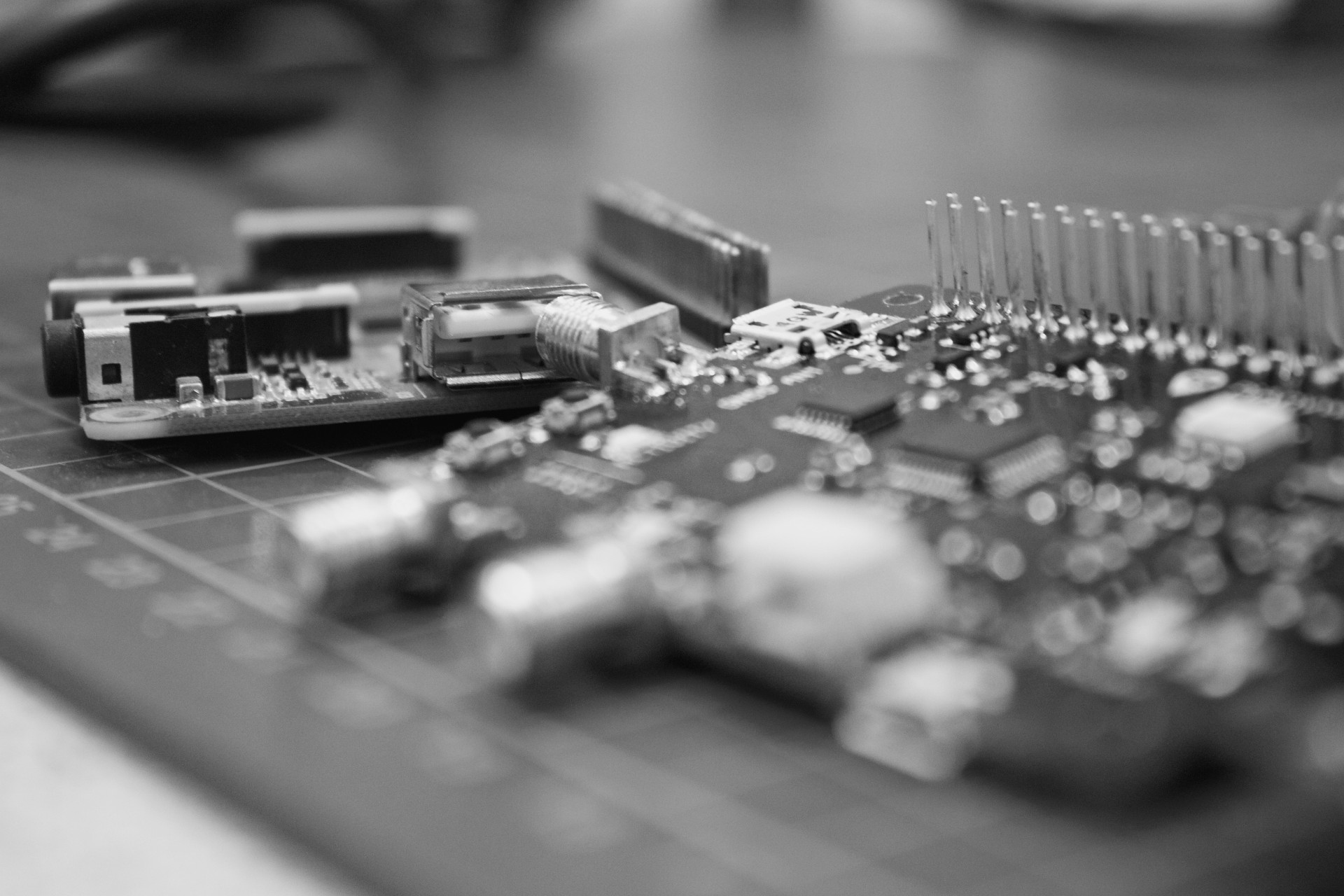

Techkoncernen H&D Wireless marknadsför en produktportfölj bestående av moduler, IoT enheter och mjukvara i världsklass till kunder med fokus på IoT, Industri 4.0 och trådlös multimedia. Koncernens ambition är att stötta stora och medelstora företags digitalisering med mjukvara, hårdvara och konsulttjänster. H&D Wireless har erhållit ett MoU, memorandum of understanding kring samverkan med ett stort globalt bolag. Samarbetet kommer sannolikt att bli koncernens hittills viktigaste milstolpe. Det berättar Pär Bergsten, vd på H&D Wireless.

Berätta om H&D Wireless och koncernens verksamhet.

–H&D Wireless grundades 2009 och är i dagsläget en koncern bestående av fyra bolag som levererar teknik, kompetens och helhetslösningar till företag som vill digitalisera och automatisera sina affärsprocesser i syfte att stärka konkurrenskraften. Vi marknadsför en produktportfölj bestående av moduler, IoT enheter och mjukvara i världsklass till kunder med fokus på IoT, Industri 4.0 och trådlös multimedia. 2016 listades bolaget, sedan dess har vi tagit in närmare 250 mkr i kapital. Ett av våra bolag erbjuder SaaS-tjänster i form av mjukvara till industrin. Bland bolagets kunder finns Volvo Penta och Volvo Cars. Koncernens andra bolag utvecklar och säljer hårdvarumoduler. Bland bolagets kunder finns bland annat Atlas Copco. Vårt tredje koncernbolag är ett konsultbolag som samlar mjukvarukompetens. Vårt fjärde koncernbolag är ett mekanikbolag som tillhandahåller mekanisk utrustning och erbjuder robotprogrammering.

Hur ser er målgrupp ut och vad utmärker era produktlinjer?

– Vi fokuserar på aktörer inom områdena tillverkande industri, exempelvis fordonsindustri, logistik och transport. Samtliga segment präglas av stora flöden och där förbättringar i effektivitet och resursutnyttjande kan göra stora skillnader finansiellt. En gemensam nämnare för de produktlinjer vi erbjuder är ett tydligt fokus på att skapa värde för kunderna genom att tillhandahålla teknik och kunnande som möjliggör trådlös uppkoppling, positionering, digitalisering eller övervakning av centrala flöden och resurser. Sammanfattningsvis hjälper vi stora industribolag att digitalisera sin verksamhet.

Vad har ni i pipeline för koncernen under 2023 samt andra halvåret 2022?

– En viktig ambition är att samtliga fyra koncernbolag ska bli lönsamma av egen kraft och därmed stå på egna ben rent resultatmässigt. Vårt mekanikbolag är redan lönsamt och när det stora strategiska samarbetet som ännu inte offentliggjorts gått i lås kommer även våra övriga tre koncernbolag att vara lönsamma. Vår långsiktiga vision är att bli marknadsledande i Norden inom tjänster baserat på realtidslokaliseringssystem/IoT, digitalisering och AI (Machines Learning) och därefter, tillsammans med våra kunder, expandera verksamheten internationellt.

Ni har erhållit ett MoU, Memorandum of understanding, från ett stort multinationellt bolag, med syfte att starta förhandling om ett större samarbetsavtal. Hur ser tidsplanen ut för detta strategiskt viktiga samarbete?

– Målet för samarbetet är våra produkter och tjänster inom trådlös kommunikation och IoT. Ursprungstanken var att starta förhandling om ett större samarbetsavtal under första kvartalet 2022 och även att slutföra och signera avtalet under första kvartalet. På grund av komplexiteten i affären, har även denna förhandling fördröjts på grund av den utdragna pandemin samt oplanerade krigsutbrottet i Ukraina. Vår målsättning är nu i stället att avtalet kan utformas och undertecknas under andra kvartalet 2022. Den tekniska utvärderingen har gjorts med demonstrationer och har utfallit positivt med bra gensvar. Det nya samarbetet är långsiktigt och omfattande, det rör sig om ett globalt bolag som ska bli en kanal för våra produkter framöver. Samarbetet innebär bland annat att vår säljavdelning utökas exponentiellt. Ambitionen är att kunna presentera vårt nya strategiska samarbete på mässan Embedded World i Nürnberg kring midsommar.

Vilka faktorer gör H&D Wireless till ett attraktivt bolag för presumtiva aktieägare?

– Vi är verksamma inom ett mycket expansivt och snabbväxande fält. Vår aktie är i dagsläget undervärderad och vi var tidigt ute med helhetslösningar för industribolags digitaliseringsprocesser. Vi har på senare år investerat 250 miljoner kronor i koncernen, vilket lett till betydande framsteg hos många stora industriella kunder.

Fakta: H&D Wireless är en svensk leverantör av teknologi och tjänster inom Internet of Things och realtidspositionering med molnplattformarna Griffin® samt GEPS®. H&D Wireless grundades 2009 och har levererat över 1 miljon trådlösa produkter hittills för IoT och M2M-lösningar över hela världen. Företaget utvecklar och levererar lösningar som digitaliserar och visualiserar fysiska processer och identifierar bland annat hanteringen av material, verktyg och maskiner med sin egenutvecklade lösning GEPS® (Griffin Enterprise Positioning Service). Sen halvårsskiftet 2019, ingår även MES systemet Casat i koncernen. H&D Wireless aktie är listad på Nasdaq First North, kortnamn HDWB.

Nyheter

Börsnoterade företag köper enorma mängder bitcoin

Börsnoterade företag köper bitcoin i ett högt tempo. Under det andra kvartalet köpte de 131 355 bitcoin, vilket ökade deras totala innehav med 18 procent enligt data från Bitcoin Treasuries. ETF-fonder ökade samtidigt med 111 411 bitcoin, vilket ökade deras totala innehav med 8 procent. Det är det tredje kvartalet i rad som börsnoterade företag köper fler bitcoin än ETF-fonder.

Hittills i år har börsnoterade företag köpt 237 664 bitcoin, vilket är dubbelt så mycket som de 117 295 bitcoin som ETF-fonder har köpt under samma period.

Börsnoterade företag äger nu omkring 855 000 bitcoin, vilket är omkring 4 procent av det totala antalet bitcoin. En bitcoin kostar idag omkring 1 miljon kronor.

Även noterade företag i Sverige köper bitcoin

Utvecklingen att noterade företag köper bitcoin har även tagit fart i Sverige i år. H100 har på kort tid köpt bitcoin för 250 miljoner kronor och K33 för 35 miljoner kronor. Bitcoin Treasury Capital som noteras på Spotlight på tisdag har köpt bitcoin för 150 miljoner kronor. För en vecka sedan meddelade även Fragbite Group att de köper sina första bitcoin för 5 miljoner kronor.

Nyheter

Odinwells sensorer upptäcker bakterietillväxt i sår

Odinwell meddelade idag att preliminära tester av bolagets sensorer för bakteriemonitorering har visat lovande resultat. I testerna har spår av den biomarkör man letar efter kunnat detekteras direkt från den sida av förbandet som legat an mot det infekterade såret, vilket är ett viktigt steg i utvecklingen av bolagets teknologi för tidig upptäckt av bakterietillväxt i sårmiljö.

”Det är jätteroligt att vi nu lyckas mäta bakterier i förband som använts kliniskt. Det visar att vår teknologi har potential att göra verklig skillnad inom avancerad sårvård”, säger Marcus Andersson, VD för Odinwell.

Bolaget fortsätter nu med ytterligare tester på fler prover för att förfina testmetoden och algoritmen. Målet är att komplettera de tidiga resultaten med mer robust data och därmed ta ytterligare steg mot att bygga vetenskaplig evidens kring produkten.

”Vi är i ett spännande skede där varje testresultat för oss närmare en lösning som kan förbättra livskvaliteten för patienter världen över och vi tar nu med oss dessa resultat när vi pratar med potentiella partners”, tillägger Marcus Andersson.

Nyheter

mResell ska ha en omsättning på 600 miljoner kronor

Idag kommunicerade mResell sina finansiella mål, både på lång och kort sikt.

På lång sikt, definierat som en period om tre till fem år, är bolagets målsättning att uppnå en omsättning om 600 miljoner kronor och en EBIT-marginal överstigande 10 procent.

mResell har utvecklat en industriledande, avancerad plattform som analyserar priser, efterfrågan och logistikflöden på de större marknadsplatserna i Europa för de produkter som bolaget säljer; refurbished Apple products (rekonditionerade Apple-produkter). Plattformen avgör i realtid på vilken marknad och via vilken kanal varje produkt bör säljas för att uppnå högsta möjliga marginal. Detta möjliggör både en optimerad lönsamhet och en snabb lageromsättning om 20-30 dagar, vilket gör att bolaget kan använda sitt kapital effektivt och skapa utrymme för ytterligare accelererad tillväxt.

– Vår egenutvecklade industriledande teknikplattform är kärnan i hur vi optimerar både marginaler och lageromsättning. Genom att hela tiden sälja på rätt marknad kan vi omsätta lagret snabbt och samtidigt uppnå bästa möjliga prispunkt. Det är en central del i hur vi ska ta bolaget mot våra finansiella mål. säger Patrik La Placa Christiansen, VD för mResell.

Bolaget har idag verksamhet i 12 länder och har sålt rekonditionerade Apple-produkter till mer än 300 000 kunder. Kombinationen av närvaro på samtliga ledande marknadsplatser och en datadriven affärsmodell skapar förutsättningar för ökad tillväxt.

Omsättningen förväntas öka 70-80 procent innevarande halvår

– Vår bedömning är att den riktade nyemissionen som kommunicerades idag, den 3 Juli, ytterligare accelererar tillväxten och att omsättningen för andra halvåret 2025 förväntas öka med 70-80 procent jämfört med samma period 2024, säger Patrik La Placa Christiansen, VD för mResell.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS revolutionerar hjärnkirurgi med laserprecision – och siktar mot en global marknad

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDicot utmanar läkemedelsjättarna – framtidens potensbehandling väcker intresse

-

Nyheter1 månad sedan

Nyheter1 månad sedanSinch-aktien kan fortsätta stiga anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVerve, tillfälligt brus skapar ett attraktivt köpläge

-

Nyheter2 månader sedan

Nyheter2 månader sedanUppsida på 40 procent och direktavkastning på 6,7 procent i Kopparbergs Bryggeri

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden vågar ge en köprekommendation till Stillfront-aktien

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanCell Impact är en teknikledare i vätgasrevolutionen

-

Nyheter1 månad sedan

Nyheter1 månad sedanDet stora fettbolagets aktie är köpvärd anser Dagens industri