Nyheter

Sprint Bioscience – Två nya indikationer stärker VADA-projektets position

Det First North-listade life science-bolaget Sprint Bioscience meddelade häromdagen att nya vetenskapliga rapporter visar att det finns ett samband mellan höga nivåer av proteinet VRK1 och dålig patientprognos vid de ovanliga barncancerformerna neuroblastom och Ewings sarkom. Bolagets VADA-projekt är inriktat på att hämma just detta protein, vilket innebär att de här två indikationerna nu adderas till projektets potential, utöver cancer i lever, njure och bukspottskörtel.

En pratstund med Sprint Biosciences forskningschef Martin Andersson, för att ta reda på mer om vad det här innebär för bolaget.

Hur stort är behovet av att utveckla nya läkemedel inom barncancersjukdomarna neuroblastom och Ewings sarkom? Vad finns det för behandlingsalternativ idag?

”Det har hänt mycket på området och det finns i dag behandling att tillgå som fungerar bra på omkring 50 procent av patienterna vad gäller neuroblastom. Då återstår dock fortfarande 50 procent som har särskilt svår eller långt gången sjukdom när cancern upptäcks, och nya behandlingsmetoder behövs för att kunna hjälpa även dessa”, säger Martin Andersson.

Både neuroblastom och Ewings sarkom är särläkemedelsklassade indikationer av den amerikanska läkemedelsmyndigheten FDA, vilket innebär att myndigheten ger incitament till utveckling av läkemedel för dessa ovanliga sjukdomar. Det handlar om bidrag till kliniska studier, förlängd exklusivitet på marknaden och det som kallas ”priority review”, för att göra det mer attraktivt att arbeta i det här fältet. Priority review innebär ett snabbspår i FDA:s godkännandeprocess. Lyckas det utvecklande bolaget få ett godkännande för sin läkemedelskandidat ger FDA dessutom bolaget ett snabbspår vid utvecklingen av valfri annan kandidat.

Forskningschefen förklarar att de två tillkommande indikationerna blir en del av ett större paket, vilket stärker möjligheterna för projektet och bör göra det mer attraktivt i potentiella partners ögon.

Kan det vara aktuellt för Sprint Bioscience att ingå licensavtal med ett bolag som bara är intresserad av utveckling inom en enskild indikation, exempelvis neoroblastom, eller ställer ni krav på att licenstagaren ska vilja arbeta med samtliga av er kommunicerade indikationer?

”Vi vill helst ha en partner som både vill utnyttja möjligheten inom de här ovanliga sjukdomarna och samtidigt vill bredda indikationerna så att marknadspotentialen blir större. En mindre vanlig men inte utesluten avtalsform är en där vissa indikationer utlicensieras till ett företag, och andra indikationer till ett annat. Det är dock inte så våra licensavtal har sett ut hittills”, säger Martin Andersson.

Innebär dessa nyheter om en breddning för hämning av VRK1-proteinet att ni kommer att höja tempot i projektet? Hur ser nästa steg för VADA ut?

”Nästa milstolpe är att med en av de molekyler vi har utvecklat visa i djurstudier att det här konceptet fungerar, och att det inte bara fungerar med de genetiska verktyg där man tar bort VRK1-genen. I djurstudier gäller det att hitta ett modellsystem som svarar bra på den här typen av läkemedel, och i och med dessa nyheter kan vi även inkludera neuroblastom och Ewings sarkom inför in-vivo-testning”, säger forskningschefen på Sprint Biosciences.

Är det ur er synvinkel angeläget att bli klar med djurstudierna innan ni träffar ett licensavtal för VADA-projektet för att öka värdet vid en affär, eller kan det vara aktuellt redan i detta skede?

”Hittills har Sprint Bioscience sålt projekt ungefär i det stadie VADA befinner sig i nu, innan vi har gjort in-vivo-studier, men vi jobbar parallellt med full fart i projektet både gällande kommande studier och affärsdelen. Det återstår att se om vi träffar ett partneravtal redan i den här fasen, eller om projektet drivs längre i egen regi”, säger Martin Andersson.

VADA-projektet är relativt nystartat och har inte kommit så långt att en klinisk kandidat ännu är vald. Martin Andersson förklarar att bolaget gradvis utvecklar nya molekyler i en process och gör små förändringar av dessa för att hitta molekylerna med bäst egenskaper. Det är de senare molekylerna i processen som bolaget slutligen väljer bland, när den kliniska kandidaten ska utses, meddelar forskningschefen, som pekar på flera fördelar med att arbeta med småmolekyler vid läkemedelsutveckling. Först och främst kan dessa komma åt målproteiner som finns inne i själva cancercellen, medan antikroppsläkemedel är begränsade till de målproteiner som finns på cellytan. Småmolekyler är vidare billigare att tillverka än antikroppar, samtidigt som de är lättare att administrera då det exempelvis går att göra dem oralt tillgängliga, medan antikroppar måste injiceras, enligt forskningschefen.

Martin Andersson meddelar att han ser ett stort intresse i branschen på detta område, som handlar om systemet för att reparera DNA-skador. Det finns många andra målproteiner som andra aktörer arbetar med, men vad Sprint Bioscience känner till finns det ingen annan som har riktat in sig på VRK1, säger han.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

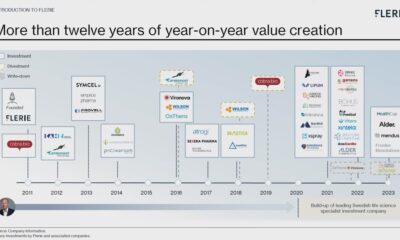

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom