Nyheter

Noteringskandidaten Plagazi expanderar i Europa med sin unika teknologi som omvandlar avfall till grön vätgas

Cleantechbolaget Plagazi har utvecklat en patenterad teknologi som omvandlar avfall till grön vätgas. Företaget löser idag två stora världsproblem, hantering av oåtervinningsbart avfall och hållbar framställning av energi. Plagazis teknologi gör det även det möjligt att producera grön vätgas till en fjärdedel av kostnaden jämfört med andra hållbara produktionsmetoder. Bolaget har rönt stor framgång på den europeiska kontinenten, där man tecknat avtal om flera mångmiljonaffärer. Det berättar Plagazis vd Torsten Granberg.

Berätta om Plagazi och er affärsidé

– Plagazi bildades 2007, namnet kommer från vår teknologi ”Plasma Gazification”. Vi har sedan starten fokuserat på att utveckla teknologi, patent och processer för att framställa grön vätgas av avfall. I dagsläget har vi flera patent inom området och är ensamma om att erbjuda en helt unik teknologi som går ut på att avfallet utsätts för en så hög temperatur att det helt förgasas. Systemet är helt slutet och ger inte ifrån sig några miljöfarliga restprodukter och genererar inga koldioxidutsläpp. 2018 inledde vi vår kommersialiseringsprocess. I dagsläget finns vår teknologi representerad på i flera länder, främst i Centraleuropa, men även i Sverige via vårt projekt tillsammans med Köpings kommun. Den globala efterfrågan på vätgas är långsiktigt mycket stark.

Vilka faktorer gör er teknologi internationellt konkurrenskraftig?

– En nyckel är att vi inte enbart producerar grön vätgas, utan även förbättrar den cirkulära ekonomingenom att upprätta nya miljövänliga lösningar på hur vi bör hantera oåtervinningsbart avfall. Runt 70 procent av den energi som går åt att producera grön vätgas med vår teknologi kommer från avfallet som annars hade förbränts eller hamnat på deponi. Vår teknologi är mycket energieffektiv och kan ta hand om i princip alla former av avfall, från hushållsavfall till icke brännbart avfall ex. bildäck, plastbåtar och de sista delarna av skrotade bilar och därigenom få en 100-procentig återvinning av bilar. En annan anledning är att en bromskloss på den globala vätgasmarknadenhittills har varit den gröna vätgasens höga produktionskostnader. Med vår teknologi kan vi framställa grön vätgas till en fjärdedel av kostnaden jämfört andra hållbara produktionsmetoder.

Hur ser er affärsmodell ut?

– Vi bistår kunder som vill bygga en standardiserad Plagazi-anläggning med förstudier och projektledning. Vi debiterar dessutom licensavgifter baserat på den vätgasvolym som produceras från anläggningarna och hjälper kunden med löpande underhåll. Eftersom vi satsar på standardiserade vätgasanläggningar kan vi snabbt skala upp vår leveranskapacitet i takt med att efterfrågan ökar.

Hur har er verksamhet utvecklats det senaste året?

– Vätgasmarknaden har verkligen mognat och övriga Europa ligger före Sverige. Våra viktigaste marknader finns därför just nu i Tyskland och Schweiz, men vi har även fått förfrågningar från andra europeiska länder. Vi bygger bland annat upp en storskalig vätgasanläggning utanför Berlin tillsammans med det tyska företaget Neue Energie Premnitz, en viktig referenskund som sannolikt kan bana väg för fler storskaliga uppdrag på kontinenten. Nu arbetar vi fokuserat på att bearbeta den omfattande tyska marknaden, där intresset för grön vätgas är mycket stort. Coronapandemins videomöten har inneburit att vi dagligen har kunnat träffa fyra till fem tyska företagsledare på distans, vilket möjliggör en effektiv bearbetning av marknaden.

Ni planerar att notera bolaget under andra halvan av 2021. Vilka faktorer gör Plagazi till ett intressant bolag för presumtiva aktieägare?

– Bakgrunden till noteringen är att ge oss resurser för att öka tillväxttakten i bolaget. Eftersom vi har funnits sedan 2007 och inledde vår kommersialiseringsprocess 2018 har vi hunnit bygga upp ett gediget proof of concept med flera stora och namnkunniga kunder i Tyskland och Schweiz. Vi är ett bolag med bra kassaflöde och stabila finanser. Det faktum att vi har utvecklat helt unika och patenterade förgasningsteknologier som verkligen efterfrågas på den globala vätgasmarknaden bidrar förstås också till att göra oss attraktiva utifrån ett investeringsperspektiv.

Hur ser du på Plagazis framtida tillväxtmöjligheter?

– Vi befinner oss bara i början på något som kan växa sig riktigt stort. Den globala efterfrågan på vätgas kommer sannolikt att fortsätta öka framöver, inte minst i takt med att framställningskostnaderna minskar. Dessutom satsar Europa enorma resurser på att etablera en cirkulär ekonomi där avfall- och utsläppshantering är otroligt viktigt för att nå de uppsatta klimatmålen. Med vår unika teknologi är vi med och öppnar upp helt nya möjligheter och tillämpningsområden för grön vätgasproduktion och cirkulära lösningar.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

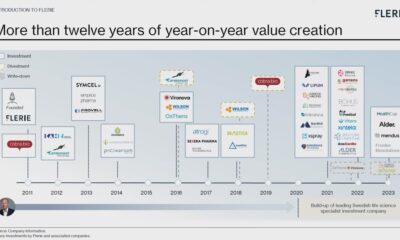

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom