Nyheter

Logistea växer snabbt i tre av fastighetssektorns mest expansiva segment

Fastighetsbolaget Logistea, som fokuserar på att långsiktigt äga, förvalta och utveckla fastigheter inom lager, logistik och lätt industri, växer snabbt. På ett drygt år har bolagets fastighetsinnehav ökat från 100 miljoner till 4 miljarder kronor. Logistea har offensiva tillväxtmål, med ambitionen att vid slutet av 2024 ha nått 15 miljarder kronor i fastighetsvärde. Det berättar bolagets vd Niklas Zuckerman.

Berätta om Logistea och bolagets affärsidé.

– Vi är relativt ungt som fastighetsbolag. Sedan vi förvärvade vår första fastighet 2019 har vårt fastighetsbestånd växt rejält, och är nu i maj 2022 uppe i 4 miljarder kronor. Vi fokuserar på fastigheter i bra mikrolägen, med långsiktiga, finansiellt stabila hyresgäster. Målsättningen är att vi ska vara den naturliga partnern till aktörer som efterfrågar hållbara och moderna lokaler för lager, logistik och lätt industri.

Hur ser era tillväxtmål ut?

– Logistea är en aktiv och långsiktig fastighetsägare som arbetar tillsammans med hyresgästerna för att utveckla fastigheterna. Vi jobbar också med nyproduktion och tillbyggnader, med målet att årligen färdigställa minst 25 000 kvadratmeter ny uthyrningsbar yta. Vår övergripande ambition är att 2024 uppnå 15 miljarder kronor i fastighetsvärde. Tillväxtpotentialen är hög och det finns fortfarande mycket utrymme att växa på fastighetsmarknaden för lager, logistik och lätt industri runtom i Sverige och även i övriga Norden.

Hur ser strategin ut för att ni ska nå ert offensiva tillväxtmål?

– Vi siktar på att nå vårt tillväxtmål genom en kombination av förvärv, nyproduktion samt förädling och utveckling av befintliga fastigheter. Strategin säger att vi även fortsättningsvis ska förvärva kassaflödesintensiva fastigheter med lönsamma hyresgäster som i många fall har hyresavtal på mellan tio och femton år. Dessutom bygger vi ofta till fastigheter åt hyresgäster som expanderar och därför är i behov av utökade ytor. Dessutom bedriver vi en aktiv nyproduktionsverksamhet med en markportfölj bestående av 350 000 kvadratmeter byggrätter.

Intresset för er aktie har varit stort sedan Logistea bildades. I dagsläget har ni drygt 15 000 aktieägare. Vilka faktorer gör Logistea till en intressant investering för presumtiva aktieägare?

– Det faktum att vi är ett tillväxtbolag som befinner sig i en mycket aktiv uppbyggnadsfas väger förstås tungt. Vi har en stark plattform med en solid ägarbas, hög finansiell kapacitet samt ett branschkunnigt ledningsteam med betydande transaktionserfarenhet, förvaltningserfarenhet och uthyrningserfarenhet. Dessa faktorer innebär sammantaget att vi står väl rustade för ytterligare expansion via förvärv av styckesfastigheter och portföljer, mark för nyproduktion och förädling av vårt befintliga bestånd.

Fakta: Logistea är ett svenskt fastighetsbolag med fokus på lager, logistik och lätt industri. Bolagets aktier är noterade på Nasdaq Stockholm under kortnamnen LOGI A och LOGI B.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

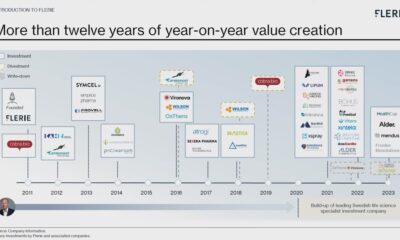

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom