Nyheter

Appspotr står väl rustade för en rejäl tillväxtökning under de kommande åren

IT-bolaget Appspotr utvecklar, säljer och marknadsför mjukvarulösningar för utveckling av mobila appar med fokus på Low Code som innebär att användaren kan skapa mobila appar utan förkunskaper inom kodning. Det faktum att Low Code utpekats som en av de globala megatrenderna bidrar förstås till Appspotrs utveckling. Nu satsar bolaget dessutom på att utveckla fler distributionskanaler och står dessutom väl rustade för en accelererad tillväxtresa med enorm potential. Det berättar Appspotrs vd Patric Bottne.

Berätta om Appspotr och er affärsidé.

– Vi har utvecklat plattformen Appspotr 3 som gör det möjligt för företag och offentliga organisationer att utveckla egna appar på ett snabbt och kostnadseffektivt sätt. Vår övergripande vision är att demokratisera apputveckling i hela världen med hjälp av en attraktiv och mångsidig Low Code plattform.

Era mjukvarulösningar är inriktade på Low Code som ger användaren möjlighet att skapa mobilappar utan förkunskaper inom programmering. Hur har Low Code utvecklats sedan start och hur ser tillväxtpotentialen ut under de kommande åren?

– Enligt analysföretaget Gartner är Low Code en global megatrend, ett segment som kommer att växa med 30 procent årligen fram till år 2030. Low Code gör det möjligt att dramatiskt accelerera organisationers digitalisering och eftersom teknologin är beprövad vid det här laget befinner den sig för närvarande i en mognadsfas med fullt fokus på att nå ut brett via kommersialisering. Enligt Gartner kommer i princip alla företag att inom fem till tio år använda Low Code, som alltså befinner sig i en mycket lönsam tillväxtfas med nästintill oändliga tillväxtmöjligheter.

Vad särskiljer er plattform från konkurrenterna?

– Bland våra konkurrenter finns globala jättar som Microsoft och IBM. Vårt erbjudande särskiljer sig från konkurrenterna eftersom vi finns med kunden hela vägen från utveckling till att stötta dem i deras långsiktiga apputveckling. Vår plattform erbjuder dessutom betydligt mer sofistikerad funktionalitet jämfört med konkurrenterna. Vår plattform är mer snillrik och tekniskt komplex eftersom vi kontinuerligt adderar ny funktionalitet som våra kunder efterfrågar. Ytterligare en faktor som särskiljer oss från konkurrenterna är vår affärsmodell, vi tar betalt per app snarare än per användare i en specifik app.

Hur ser er tillväxtstrategi ut?

– För närvarande lägger vi mycket fokus på att positionera oss på den snabbväxande Low Code marknaden. Vi har även breddat våra försäljningskanaler genom att satsa mer på direktförsäljning till företag och offentlig sektor, distribution av ett nyutvecklat white label koncept via strategiska partners samt onlineförsäljning. Det ger oss betydligt större djup och bredd i vår försäljning jämfört med våra konkurrenter.

Vilka faktorer gör Appspotr till ett intressant bolag för presumtiva aktieägare?

– Vår affärsmodell har tydliga skalfördelar och nu börjar vi generera intäkter via flera parallella distributionskanaler, vilket innebär att vår omsättning har god potential att öka exponentiellt under de kommande åren. Med tanke på hur prognosen för den globala Low Code marknaden ser ut så har vi mycket goda förutsättningar att positionera oss på en snabbväxande marknad framöver, inte minst med tanke på att vi nu fått rejäl fart på direktförsäljningen till näringsliv och offentlig sektor. Vi har nyligen fyllt på vår kassa med 55 miljoner kronor och har även utökat vår organisation för att rusta bolaget för en accelererad tillväxtresa med enorm expansionspotential.

Nyheter

Tre bra aktier att köpa sommaren 2025 enligt Martin Blomgren

EFN:s analytiker Martin Blomgren har valt ut tre bra aktier att köpa under sommaren 2025.

Hexagon

Tillfälliga motgångar har pressat aktien, men låg värdering och flera möjliga katalysatorer – som ledningsskifte och avknoppningar – skapar intressant uppsida.

Securitas

Ökad andel teknikdrivna säkerhetslösningar förbättrar marginalerna. Om bolaget når sina mål finns potential för kurslyft, särskilt då värderingen är återhållsam.

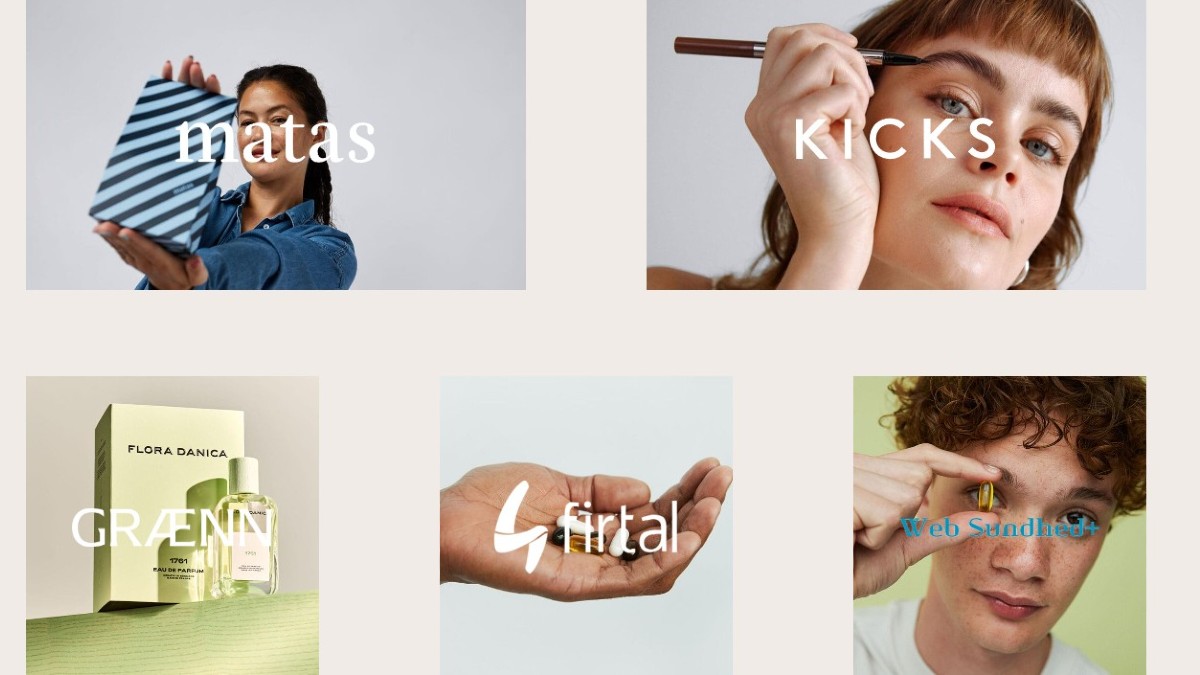

Matas

Trots en svag rapport är caset intakt. Ocykliska intäkter och tillväxtmöjligheter via Kicks-förvärvet ger stöd för en starkare kursutveckling på sikt. Dagens industri gav för övrigt en köprekommendation till bolaget i måndagens tidning.

Nyheter

Danska skönhetskedjan Matas fortsatt köpvärd

Den danska skönhetskedjan Matas, som även äger Kicks, har en bra tillväxtpotential till en attraktiv värdering. Dagens industri upprepar sin köprekommendation för aktien. För ett år sedan gav tidningen en köprekommendation och den föll ut helt okej. Det såg ännu bättre ut tidigare, men rapporten för fjärde kvartalet fick aktien på fall. Tillväxten i bolaget har varit enligt Dagens industris prognos men det blev svagare för lönsamheten, men det går åt rätt håll men något långsammare.

”För ett år sedan såg Di köpläge i den danska skönhetskedjan Matas. En växande nordisk skönhetsmarknad lockade och genom köpet av Kicks hade Matas blivit marknadsledande i Sverige, Norge och Danmark samt tredje störst i Finland.”

När Dagens industri gav sin köprekommendation för ett år sedan stod aktien i 116 DKK och i fredags stängde den på 131,2 DKK. Aktuellt läge är alltså att det finns uppsida kvar i aktien enligt Dagens industri.

Nyheter

Truecaller har flera intäktsben

Veckans aktie i Dagens industri är Truecaller och analysen mynnar ut i en köprekommendation och en uppsida på 25 procent. Tidningens analytiker Robert Andersson lyfter fram att bolaget har över 400 miljoner användare och växer varje kvartal, samt trotsar motvind som valutakurser och konjunktur.

Bolaget har flera intäktsben och har en förmåga att hitta nya.

”Truecaller är sammanfattningsvis ett mycket imponerande svenskt teknikbolag. Flera teknikjättar har försökt konkurrera, exempelvis Google och Facebook, men nätverkseffekterna har visat sig vara en mycket viktig konkurrensfördel för Truecaller.”

Dagens industri tror att aktien kan stiga till 78 kronor och veckans aktie-analysen är alltid skriven med en horisont på ett år.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS revolutionerar hjärnkirurgi med laserprecision – och siktar mot en global marknad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDicot utmanar läkemedelsjättarna – framtidens potensbehandling väcker intresse

-

Nyheter1 månad sedan

Nyheter1 månad sedanSinch-aktien kan fortsätta stiga anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVerve, tillfälligt brus skapar ett attraktivt köpläge

-

Nyheter1 månad sedan

Nyheter1 månad sedanUppsida på 40 procent och direktavkastning på 6,7 procent i Kopparbergs Bryggeri

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden vågar ge en köprekommendation till Stillfront-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden rekommenderar G5 Entertainment-aktien

-

Nyheter4 dagar sedan

Nyheter4 dagar sedanCell Impact är en teknikledare i vätgasrevolutionen