Nyheter

Strategiskt långsiktigt samarbete innebär ett avgörande genombrott för H&D Wireless

Techkoncernen H&D Wireless marknadsför en produktportfölj bestående av moduler, IoT enheter och mjukvara i världsklass till kunder med fokus på IoT, Industri 4.0 och trådlös multimedia. Koncernens ambition är att stötta stora och medelstora företags digitalisering med mjukvara, hårdvara och konsulttjänster. H&D Wireless har erhållit ett MoU, memorandum of understanding kring samverkan med ett stort globalt bolag. Samarbetet kommer sannolikt att bli koncernens hittills viktigaste milstolpe. Det berättar Pär Bergsten, vd på H&D Wireless.

Berätta om H&D Wireless och koncernens verksamhet.

–H&D Wireless grundades 2009 och är i dagsläget en koncern bestående av fyra bolag som levererar teknik, kompetens och helhetslösningar till företag som vill digitalisera och automatisera sina affärsprocesser i syfte att stärka konkurrenskraften. Vi marknadsför en produktportfölj bestående av moduler, IoT enheter och mjukvara i världsklass till kunder med fokus på IoT, Industri 4.0 och trådlös multimedia. 2016 listades bolaget, sedan dess har vi tagit in närmare 250 mkr i kapital. Ett av våra bolag erbjuder SaaS-tjänster i form av mjukvara till industrin. Bland bolagets kunder finns Volvo Penta och Volvo Cars. Koncernens andra bolag utvecklar och säljer hårdvarumoduler. Bland bolagets kunder finns bland annat Atlas Copco. Vårt tredje koncernbolag är ett konsultbolag som samlar mjukvarukompetens. Vårt fjärde koncernbolag är ett mekanikbolag som tillhandahåller mekanisk utrustning och erbjuder robotprogrammering.

Hur ser er målgrupp ut och vad utmärker era produktlinjer?

– Vi fokuserar på aktörer inom områdena tillverkande industri, exempelvis fordonsindustri, logistik och transport. Samtliga segment präglas av stora flöden och där förbättringar i effektivitet och resursutnyttjande kan göra stora skillnader finansiellt. En gemensam nämnare för de produktlinjer vi erbjuder är ett tydligt fokus på att skapa värde för kunderna genom att tillhandahålla teknik och kunnande som möjliggör trådlös uppkoppling, positionering, digitalisering eller övervakning av centrala flöden och resurser. Sammanfattningsvis hjälper vi stora industribolag att digitalisera sin verksamhet.

Vad har ni i pipeline för koncernen under 2023 samt andra halvåret 2022?

– En viktig ambition är att samtliga fyra koncernbolag ska bli lönsamma av egen kraft och därmed stå på egna ben rent resultatmässigt. Vårt mekanikbolag är redan lönsamt och när det stora strategiska samarbetet som ännu inte offentliggjorts gått i lås kommer även våra övriga tre koncernbolag att vara lönsamma. Vår långsiktiga vision är att bli marknadsledande i Norden inom tjänster baserat på realtidslokaliseringssystem/IoT, digitalisering och AI (Machines Learning) och därefter, tillsammans med våra kunder, expandera verksamheten internationellt.

Ni har erhållit ett MoU, Memorandum of understanding, från ett stort multinationellt bolag, med syfte att starta förhandling om ett större samarbetsavtal. Hur ser tidsplanen ut för detta strategiskt viktiga samarbete?

– Målet för samarbetet är våra produkter och tjänster inom trådlös kommunikation och IoT. Ursprungstanken var att starta förhandling om ett större samarbetsavtal under första kvartalet 2022 och även att slutföra och signera avtalet under första kvartalet. På grund av komplexiteten i affären, har även denna förhandling fördröjts på grund av den utdragna pandemin samt oplanerade krigsutbrottet i Ukraina. Vår målsättning är nu i stället att avtalet kan utformas och undertecknas under andra kvartalet 2022. Den tekniska utvärderingen har gjorts med demonstrationer och har utfallit positivt med bra gensvar. Det nya samarbetet är långsiktigt och omfattande, det rör sig om ett globalt bolag som ska bli en kanal för våra produkter framöver. Samarbetet innebär bland annat att vår säljavdelning utökas exponentiellt. Ambitionen är att kunna presentera vårt nya strategiska samarbete på mässan Embedded World i Nürnberg kring midsommar.

Vilka faktorer gör H&D Wireless till ett attraktivt bolag för presumtiva aktieägare?

– Vi är verksamma inom ett mycket expansivt och snabbväxande fält. Vår aktie är i dagsläget undervärderad och vi var tidigt ute med helhetslösningar för industribolags digitaliseringsprocesser. Vi har på senare år investerat 250 miljoner kronor i koncernen, vilket lett till betydande framsteg hos många stora industriella kunder.

Fakta: H&D Wireless är en svensk leverantör av teknologi och tjänster inom Internet of Things och realtidspositionering med molnplattformarna Griffin® samt GEPS®. H&D Wireless grundades 2009 och har levererat över 1 miljon trådlösa produkter hittills för IoT och M2M-lösningar över hela världen. Företaget utvecklar och levererar lösningar som digitaliserar och visualiserar fysiska processer och identifierar bland annat hanteringen av material, verktyg och maskiner med sin egenutvecklade lösning GEPS® (Griffin Enterprise Positioning Service). Sen halvårsskiftet 2019, ingår även MES systemet Casat i koncernen. H&D Wireless aktie är listad på Nasdaq First North, kortnamn HDWB.

Nyheter

AstraZeneca visar genombrottsresultat för Datroway vid svår bröstcancer

AstraZeneca och Daiichi Sankyo presenterar de starkaste överlevnadsdata som hittills uppnåtts för patienter med metastaserande trippelnegativ bröstcancer utan möjlighet till immunterapi.

AstraZenecas och Daiichi Sankyos läkemedel Datroway (datopotamab deruxtecan) har i en fas III-studie visat en förbättrad medianöverlevnad på fem månader jämfört med standardbehandling med cellgifter för patienter med metastaserande trippelnegativ bröstcancer (TNBC) som inte är aktuella för immunterapi. Resultaten, som presenterades under den pågående ESMO-kongressen i Berlin, markerar första gången en behandling i denna patientgrupp visat en signifikant överlevnadsfördel gentemot kemoterapi.

I den globala studien TROPION-Breast02 uppnådde Datroway både de primära målen – total överlevnad (OS) och progressionsfri överlevnad (PFS). Patienterna som fick Datroway levde i median 23,7 månader, jämfört med 18,7 månader för dem som fick cellgifter (hazard ratio 0,79; p=0,0291). Dessutom minskade risken för sjukdomsprogression eller död med 43 procent (HR 0,57; p<0,0001).

”Datroway förlängde patienternas liv och nästan fördubblade tiden utan sjukdomsprogression – ett mycket betydelsefullt resultat för en patientgrupp med få behandlingsalternativ”, säger Rebecca Dent, professor vid National Cancer Centre Singapore och studiens huvudprövare.

Ny behandlingsstandard i sikte

Trippelnegativ bröstcancer är en särskilt aggressiv cancerform som saknar hormon- och HER2-receptorer, vilket gör den svårbehandlad. För patienter som inte kan få immunterapi – uppskattningsvis omkring 70 procent av dem med metastaserande TNBC – har cellgifter hittills varit förstahandsvalet.

”För första gången ser vi ett alternativ till kemoterapi som både bromsar sjukdomsförloppet och förlänger livet”, säger Susan Galbraith, chef för onkologisk forskning vid AstraZeneca. ”Det stärker också vår tro på Datroways potential i kombination med immunterapin Imfinzi.”

Även Daiichi Sankyos forskningschef Ken Takeshita beskriver resultaten som ett genombrott:

”Datroway har potential att ersätta traditionell kemoterapi i denna svåra behandlingssituation och påtagligt förbättra överlevnaden för patienterna.”

Läkemedel med avancerad teknik

Datroway är en så kallad TROP2-riktad antikropp-läkemedelskonstruktion (ADC), utvecklad med Daiichi Sankyos egen DXd-teknologi. Läkemedlet är redan godkänt i flera länder för vissa typer av bröst- och lungcancer, och utvärderas nu i över 20 kliniska studier inom flera tumörtyper.

Vid sidan av TROPION-Breast02-studien pågår ytterligare tre fas III-prövningar av Datroway inom bröstcancer, både som ensam behandling och i kombination med AstraZenecas immunterapi Imfinzi (durvalumab).

De nya resultaten stärker AstraZenecas ställning som en av de ledande aktörerna inom onkologi. Bolaget har som mål att långsiktigt förändra behandlingsparadigmet för bröstcancer och ”på sikt eliminera cancer som dödsorsak”, enligt företaget.

Nyheter

Serieförvärvaren Karnell får en köprekommendation av Di i Veckans aktie-analysen

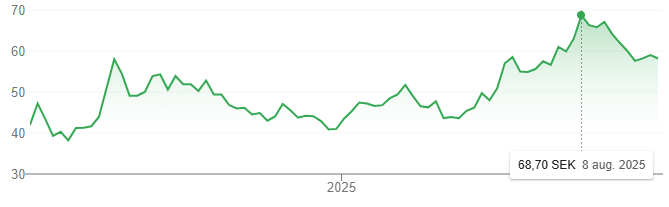

Dagens industris analytiker Robert Andersson har gjort en grävt sig ner i Karnell för Veckans aktie-analysen. Han lyfter fram att trots att noteringen gjordes under ett svagt börsår så har 7000 aktieägare hittat till företaget, men att bolaget bara följs av en analytiker. Resan på börsen har varit bra, trots att 2024 bjöd på vissa utmaningar.

Modellen för att skapa en framgångsrik serieförvärvare kan se enkel ut. Men att göra det framgångsrikt är svårare, vilket flera av noteringarna kring 2021 bevisar skriver Di i analysen. Här ser dock Karnell ut att ha knäckt koden. Bolaget fokuserar på industriteknikbolag inom två kategorier, nischproducenter och produktbolag.

”Nischproduktion handlar om allt från spackel och fogmassor till finmekanik och bland produktbolagen återfinns allt mellan gatubelysning och snöplogar. Inriktningen på bolag med egna produkter känns igen från branschkollegan Lagercrantz, där Karnells vd, Petter Moldenius, har ett förflutet.”

Analysen mynnar ut i en köprekommendation till medelrisk. Bolaget har goda förutsättningar för tillväxt, har uppvärdeingspotential och grundare som är kvar som aktiva ägare.

Hur mycket uppsida man ser på ett års sikt beror på. Uppsidan är 12 procent, motsvarande en riktkurs på 64 kronor, om man exkluderar själva kärnan i Karnells värdeskapande, förvärv. Men då missar själva poängen med bolaget. ”Om bolaget använder sina kassaflöden och sin starka balansräkning, upp till 2,5 gånger ebitda, för att fortsätta sin förvärvsresa till ett genomsnittligt förvärvspris om sju gånger rörelseresultatet kan uppsidan i ett mer optimistiskt scenario växa till hela 30 procent.”

Karnell-aktien stängde på 58,20 kronor i fredags.

Nyheter

Värmepumpen är nu den mest sålda uppvärmningslösningen i Tyskland, men osäkerhet består

Värmepumpen har nu blivit den mest sålda uppvärmningsformen i Tyskland, en marknad som är viktig för Nibe. Samtidigt råder fortsatt osäkerhet kring framtida stöd och politiska beslut, vilket håller tillbaka många hushåll från att investera.

Produktionen blomstrar särskilt i regionen Kulmbach, där tillverkare som Ait och Glen Dimplex gjort området till en tysk värmepumpshubb. Efter ett svagt 2024, då politiska bråk om den så kallade Uppvärmningslagen ledde till varsel, växer försäljningen åter. Under första halvåret 2025 ökade antalet sålda värmepumpar med 55 procent, medan olje- och gasvärmare tappade kraftigt.

Men branschens framtid skuggas av politisk otydlighet. Den nya regeringen har lovat att ”avskaffa” det tidigare värmelagen, men utan att precisera vad som ska ersätta den. Samtidigt subventioneras naturgas, medan elskatten för hushåll ligger kvar och diskussioner pågår om att minska bidragen för värmepumpsinstallationer med upp till hälften.

Resultatet är att många husägare avvaktar. Enligt den tyska energiagenturen Dena har nyinstallationerna av värmesystem nått den lägsta nivån på 15 år, trots att var femte panna i landet är över 30 år gammal.

I Kulmbach varnar branschföreträdare för att riva upp hela värmelagen vore ett misstag. ”Det skulle vara dåraktigt att stoppa moderniseringen,” säger Hans Schwender, mästare i den lokala VVS-föreningen.

Även inom det konservativa partiet CSU i Bayern finns värmepumpsförespråkare. I Trebgast har kommunen, ledd av en CSU-borgmästare, nyligen installerat värmepump i stadshuset som förebild för andra. ”Man måste visa att tekniken fungerar, även i äldre byggnader,” säger borgmästare Herwig Neumann.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS får FDA-godkännandet som fördubblar den adresserbara marknaden

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLovande resultat för CLS laserbehandling vid hjärntumör, ökad överlevnad jämfört med öppen kirurgi

-

Nyheter1 månad sedan

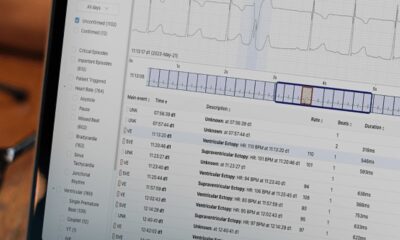

Nyheter1 månad sedanZenicor integrerar avancerad AI för arytmidiagnostik

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCLS finansierat till break-even skriver Redeye

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKomplett samstämmighet, man ska teckna Verisures IPO

-

Nyheter2 månader sedan

Nyheter2 månader sedanLåg värdering och andra faktorer talar för Essity-aktien, Dagens industri ger en köprekommendation

-

Nyheter2 månader sedan

Nyheter2 månader sedanAstraZeneca, Ericsson, Saab, SEB och Wallenberg Investments startar bolaget Sferical AI

-

Nyheter2 månader sedan

Nyheter2 månader sedanAstraZenecas Baxdrostat visar lovande resultat mot svårbehandlat högt blodtryck