Nyheter

Eolus säljer sol- och batterilagerprojekt i Arizona

Eolus har tecknat avtal om att sälja ett sol- och batterilagerprojekt i Arizona, USA. Projektet är Eolus tredje försäljning i USA. Köparen är ett USA-baserat företag som ingår i ett stort, börsnoterat globalt riskkapitalbolag.

Projektet är under utveckling och förväntas få en initial effekt på sammanlagt 750 MWac bestående av solceller och batterilager. Driftsättning är planerad till 2025.

Köparen har förvärvat samtliga andelar i projektbolaget från Eolus och har också tecknat ett avtal som innebär att Eolus ska leverera vissa utvecklingstjänster till projektet fram till att det tas i kommersiell drift.

Kan bli en försäljning på upp till 2 miljarder kronor

Eolus har fått en första betalning om 12 miljoner USD och tillkommande köpeskilling erläggs stegvis baserat på projektets fortsatta utveckling och uppfyllandet av specifika delmål. Dessa inkluderar fortsatt utveckling av projektet och att förbereda det för finansiering och byggnation. En betydande del av den totala köpeskillingen betalas till Eolus i samband med att byggnation påbörjas. I nuläget beräknas den totala köpeskillingen att uppgå till mellan 104 och 190 miljoner USD med betalning under perioden 2023–2025. Köparens fortsatta utveckling och dimensionering av projektet kommer att påverka nivån för kommande betalningar till Eolus inom intervallet ovan.

– Detta är Eolus första försäljning av ett kombinerat sol- och lagringsprojekt, och det har potential att generera mer än 1 000 GWh planerbar och förnybar el per år. Vi är mycket glada att ingå vårt första avtal med denna nya kund, säger Hans-Christian Schulze, landschef för Eolus North America.

– Vi är mycket nöjda med den här transaktionen och att fortsätta vår expansion i USA där vi har varit aktiva sedan 2015. Vi har mer än en tredjedel av vår totala projektportfölj i USA och är väl positionerade för att ta del av den kraftiga ökning av projekt inom förnybar energi som förväntas som ett resultat av den nya skattelagstiftning som den amerikanska kongressen antog i somras, säger Eolus VD Per Witalisson.

Nyheter

Tre bra aktier att köpa sommaren 2025 enligt Martin Blomgren

EFN:s analytiker Martin Blomgren har valt ut tre bra aktier att köpa under sommaren 2025.

Hexagon

Tillfälliga motgångar har pressat aktien, men låg värdering och flera möjliga katalysatorer – som ledningsskifte och avknoppningar – skapar intressant uppsida.

Securitas

Ökad andel teknikdrivna säkerhetslösningar förbättrar marginalerna. Om bolaget når sina mål finns potential för kurslyft, särskilt då värderingen är återhållsam.

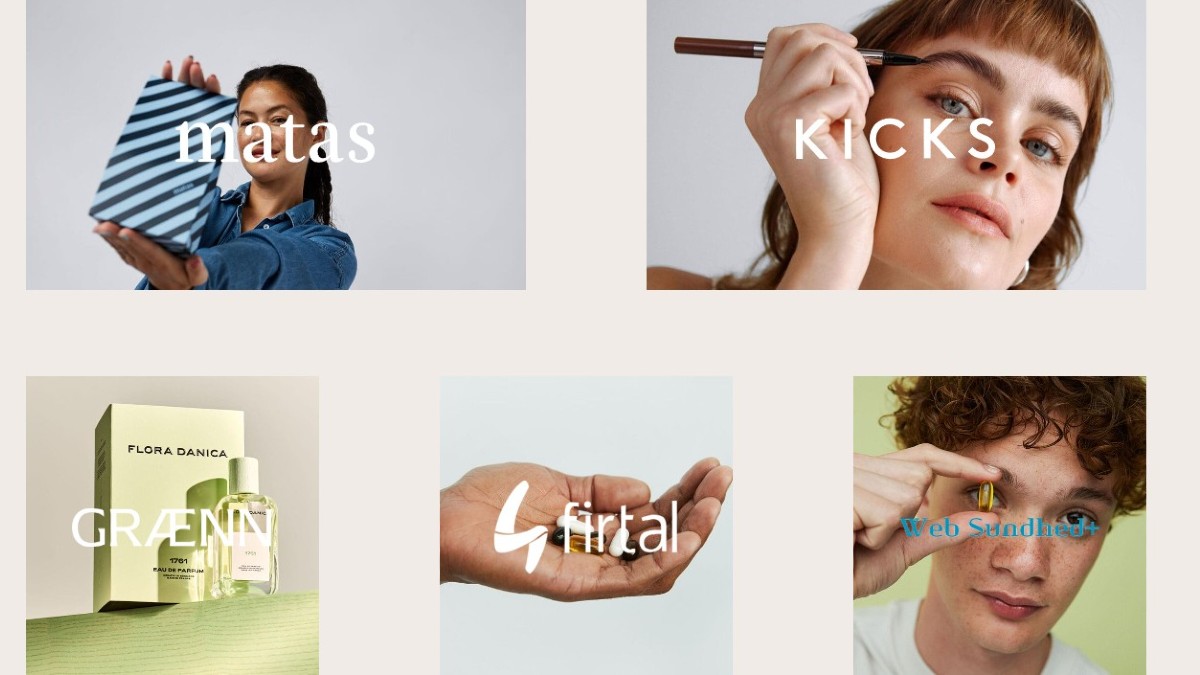

Matas

Trots en svag rapport är caset intakt. Ocykliska intäkter och tillväxtmöjligheter via Kicks-förvärvet ger stöd för en starkare kursutveckling på sikt. Dagens industri gav för övrigt en köprekommendation till bolaget i måndagens tidning.

Nyheter

Danska skönhetskedjan Matas fortsatt köpvärd

Den danska skönhetskedjan Matas, som även äger Kicks, har en bra tillväxtpotential till en attraktiv värdering. Dagens industri upprepar sin köprekommendation för aktien. För ett år sedan gav tidningen en köprekommendation och den föll ut helt okej. Det såg ännu bättre ut tidigare, men rapporten för fjärde kvartalet fick aktien på fall. Tillväxten i bolaget har varit enligt Dagens industris prognos men det blev svagare för lönsamheten, men det går åt rätt håll men något långsammare.

”För ett år sedan såg Di köpläge i den danska skönhetskedjan Matas. En växande nordisk skönhetsmarknad lockade och genom köpet av Kicks hade Matas blivit marknadsledande i Sverige, Norge och Danmark samt tredje störst i Finland.”

När Dagens industri gav sin köprekommendation för ett år sedan stod aktien i 116 DKK och i fredags stängde den på 131,2 DKK. Aktuellt läge är alltså att det finns uppsida kvar i aktien enligt Dagens industri.

Nyheter

Truecaller har flera intäktsben

Veckans aktie i Dagens industri är Truecaller och analysen mynnar ut i en köprekommendation och en uppsida på 25 procent. Tidningens analytiker Robert Andersson lyfter fram att bolaget har över 400 miljoner användare och växer varje kvartal, samt trotsar motvind som valutakurser och konjunktur.

Bolaget har flera intäktsben och har en förmåga att hitta nya.

”Truecaller är sammanfattningsvis ett mycket imponerande svenskt teknikbolag. Flera teknikjättar har försökt konkurrera, exempelvis Google och Facebook, men nätverkseffekterna har visat sig vara en mycket viktig konkurrensfördel för Truecaller.”

Dagens industri tror att aktien kan stiga till 78 kronor och veckans aktie-analysen är alltid skriven med en horisont på ett år.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS revolutionerar hjärnkirurgi med laserprecision – och siktar mot en global marknad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDicot utmanar läkemedelsjättarna – framtidens potensbehandling väcker intresse

-

Nyheter1 månad sedan

Nyheter1 månad sedanSinch-aktien kan fortsätta stiga anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVerve, tillfälligt brus skapar ett attraktivt köpläge

-

Nyheter1 månad sedan

Nyheter1 månad sedanUppsida på 40 procent och direktavkastning på 6,7 procent i Kopparbergs Bryggeri

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden vågar ge en köprekommendation till Stillfront-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden rekommenderar G5 Entertainment-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanCamurus är ett tillväxtmonster, köp aktien rekommenderar Dagens industri