Nyheter

EatGood får genombrottsavtal från Kanada på sina Lightfry-ugnar

EatGood noterade sig på Spotlight år 2017 och hade då en färdigutvecklad produkt, i form av Lightfry-ugnen som används av restauranger och andra företag för att tillaga mat så som pommes frites utan frityrolja. Produkten har olika fördelar, maten blir nyttigare, arbetsmiljön blir bättre och den kan användas på betydligt fler ställen än en fritös som kräver kök med kraftfull ventilation. Det har dock gått något trögt att få fart på försäljningen och pandemin gjorde inte saken bättre.

Idag meddelade dock EatGood att de har erhållit sin största order hittills genom en ramorder på 38,5 miljoner kronor från sin Kanadensiska distributör TFI. Leverans ska ske under 2023-2025.

I samband med tecknandet av det exklusiva distributörsavtalet för Kanada var motkravet ett ramavtal med minimivolymer för åren 2023-2025 vilken motsvarar 38,5 miljoner kronor.

”Eatgood ser fram emot det nya året 2023 med nya och goda förutsättningar till högre försäljning och hög tillväxt. Alla Lightfry-enheter enligt ordrar till distributörer är enligt ordinarie villkor och distributörsrabatter.”

”Denna order är ett kvitto från en väletblerad aktör med premium produkter på att Lightfry är rätt i tiden med alla dess fördelar och egenskaper avseende bl.a ekonomiska fördelar så som att slippa oljeinköp samt lägre energikostnader genom Lightfry’s utförande och design med ett slutet ugnsutrymme vilket ger hög energieffektivitet. Restaurangkunder och kedjor söker efter alternativ för att komma ifrån måstet med att använda den allt dyrare oljan samt för att hantera ökande energikostnader med en energieffektiv produkt som Lightfry. Att framtidssäkra sin verksamhet, med luft i stället för olja, och ta sig ifrån oljeberoendet och effektivisera produktion är viktigt för många aktörer och det driver affärer till Lightfry’s fördel. Efter stigande priser, minskat oljeutbud med större konkurrens om oljan kommer Lightfry in i bilden – som ett framtidssäkrat alternativ. ”Vi ser fram emot det spännande samarbetet med TFI på den Kanadensiska marknaden med försäljning av restaurangutrusning, särskilt nu när den första leveransen av Kanada-certifierade Lightfry-enheter har lämnat Eatgood med destination Toronto samt efter den erhållna ramordern. Faktorer som ekonomi, stigande vegetabiliska oljepriser, energieffektiv, bättre för hälsan, miljövänlig, säkerhet, effektivisering, flexibilitet etc är alla intressanta faktorer som passar väldigt väl in på Lightfry och skapar intresse – AIR IS THE NEW OIL” – säger Henrik Önnermark, VD på Eatgood Sweden AB.

EatGoods aktie var som högst uppe i 2,60 kronor idag men är i skrivande stund upp 37,3 procent och handlas på 2,06 kronor.

Nyheter

Tre bra aktier att köpa sommaren 2025 enligt Martin Blomgren

EFN:s analytiker Martin Blomgren har valt ut tre bra aktier att köpa under sommaren 2025.

Hexagon

Tillfälliga motgångar har pressat aktien, men låg värdering och flera möjliga katalysatorer – som ledningsskifte och avknoppningar – skapar intressant uppsida.

Securitas

Ökad andel teknikdrivna säkerhetslösningar förbättrar marginalerna. Om bolaget når sina mål finns potential för kurslyft, särskilt då värderingen är återhållsam.

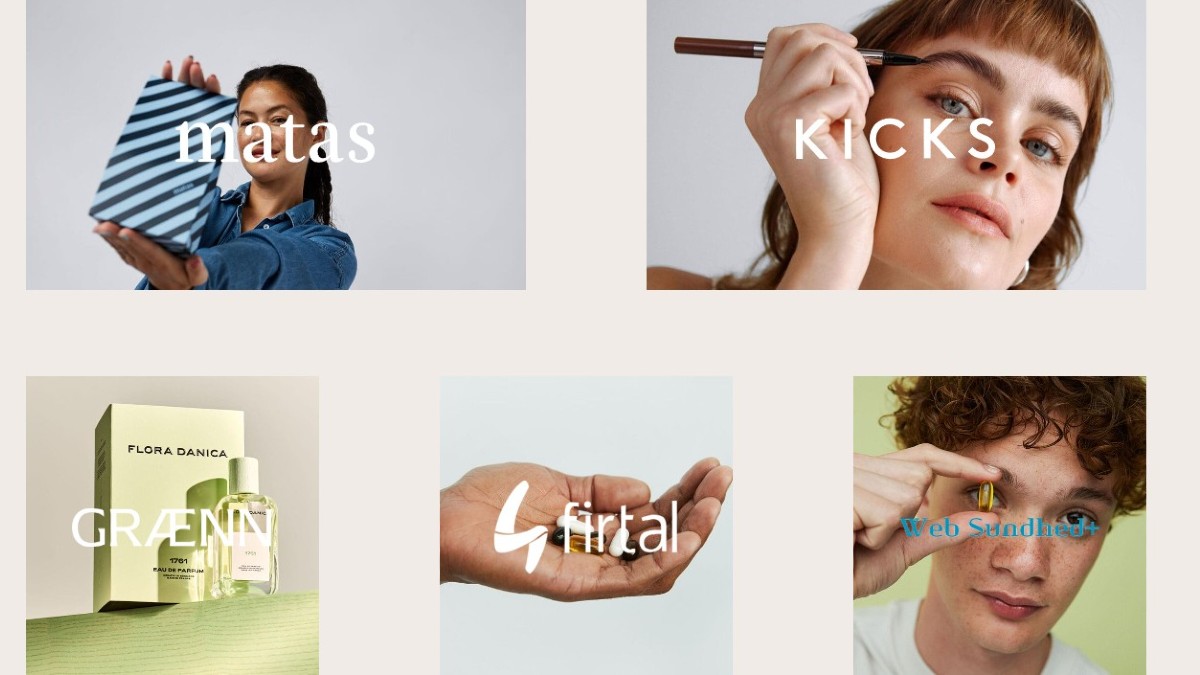

Matas

Trots en svag rapport är caset intakt. Ocykliska intäkter och tillväxtmöjligheter via Kicks-förvärvet ger stöd för en starkare kursutveckling på sikt. Dagens industri gav för övrigt en köprekommendation till bolaget i måndagens tidning.

Nyheter

Danska skönhetskedjan Matas fortsatt köpvärd

Den danska skönhetskedjan Matas, som även äger Kicks, har en bra tillväxtpotential till en attraktiv värdering. Dagens industri upprepar sin köprekommendation för aktien. För ett år sedan gav tidningen en köprekommendation och den föll ut helt okej. Det såg ännu bättre ut tidigare, men rapporten för fjärde kvartalet fick aktien på fall. Tillväxten i bolaget har varit enligt Dagens industris prognos men det blev svagare för lönsamheten, men det går åt rätt håll men något långsammare.

”För ett år sedan såg Di köpläge i den danska skönhetskedjan Matas. En växande nordisk skönhetsmarknad lockade och genom köpet av Kicks hade Matas blivit marknadsledande i Sverige, Norge och Danmark samt tredje störst i Finland.”

När Dagens industri gav sin köprekommendation för ett år sedan stod aktien i 116 DKK och i fredags stängde den på 131,2 DKK. Aktuellt läge är alltså att det finns uppsida kvar i aktien enligt Dagens industri.

Nyheter

Truecaller har flera intäktsben

Veckans aktie i Dagens industri är Truecaller och analysen mynnar ut i en köprekommendation och en uppsida på 25 procent. Tidningens analytiker Robert Andersson lyfter fram att bolaget har över 400 miljoner användare och växer varje kvartal, samt trotsar motvind som valutakurser och konjunktur.

Bolaget har flera intäktsben och har en förmåga att hitta nya.

”Truecaller är sammanfattningsvis ett mycket imponerande svenskt teknikbolag. Flera teknikjättar har försökt konkurrera, exempelvis Google och Facebook, men nätverkseffekterna har visat sig vara en mycket viktig konkurrensfördel för Truecaller.”

Dagens industri tror att aktien kan stiga till 78 kronor och veckans aktie-analysen är alltid skriven med en horisont på ett år.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS revolutionerar hjärnkirurgi med laserprecision – och siktar mot en global marknad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDicot utmanar läkemedelsjättarna – framtidens potensbehandling väcker intresse

-

Nyheter1 månad sedan

Nyheter1 månad sedanSinch-aktien kan fortsätta stiga anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVerve, tillfälligt brus skapar ett attraktivt köpläge

-

Nyheter1 månad sedan

Nyheter1 månad sedanUppsida på 40 procent och direktavkastning på 6,7 procent i Kopparbergs Bryggeri

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden vågar ge en köprekommendation till Stillfront-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden rekommenderar G5 Entertainment-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanCamurus är ett tillväxtmonster, köp aktien rekommenderar Dagens industri