Nyheter

De här bolagen tror förvaltaren på nu

Under den senaste månaden har Stockholmsbörsen stigit med cirka 11 procent. Nya inflationsdata har fått axlarna att sjunka på många investerare men det ligger fortsatta räntehöjningar i prognoserna. Lars-Erik Lundgren, ansvarig för aktieförvaltningen på Garantum och förvaltare av aktiefonderna Aktie-Ansvar Sverige och Aktie-Ansvar Europa, lyfter en del intressanta investeringsmöjligheter som han ser i rådande marknad.

Efter att samtliga bolag i OMXS30 rapporterat för Q3 kan vi konstatera att rapporterna bjudit på blandade resultat om än med övervikt mot positiva överraskningar. Vi ser fortsatt stark efterfrågan med en växande orderingång och försäljning samt en bred återhämtning från fordons-, gruv-, energi- och flygindustrin. Problemen med tröga leverantörskedjor har börjat lätta och banksektorn visar på en stark utlåningstillväxt och starka räntenetton. För exportbolagen ser vi stora positiva effekter till följd av den svaga kronan

Cykliska bolag tar plats i portföljerna

Relativt marknaden i stort så har Lars-Erik Lundgren rejäl medvind i sin förvaltning just nu. Skälet är de bolagsval han gör just nu där stora, stabila och lönsamma bolag har gjort hans förvaltningsportföljer till vinnare.

– Jag är försiktigt positiv men är inte säker på att det här är starten på en långvarig uppgång. Det är för många osäkerhetsmoment av stor betydelse för global tillväxt som kvarstår för att marknaden ska kunna vifta bort det på så här kort tid. Det är snarare en tillfällig uppgång som lika gärna kan vända inom kommande månader. Med det sagt tror jag inte en börsnedgång behöver bli djupare än vi redan sett under året, menar Lars-Erik Lundgren.

Just nu är många lättade över inflationssiffrorna men ett pågående krig i Europa, stigande räntor och högre energipriser kan stöka till det för både företagen och hushållen under kommande vinter. Generellt har mer värdeorienterade bolag som genererar egna kassaflöden med möjlighet att höja sina priser och föra över kostnadsökningar på sina kunder bättre förutsättningar att klara de nya förhållandena.

– Det finns intressanta bolag bland cykliska bolag som Sandvik, Assa Abloy och Atlas Copco men även bland ocykliska som exempelvis Getinge och Securitas, säger Lars-Erik. Atlas Copco är Sveriges bästa bolag och har alla de egenskaper som vi söker i en långsiktig investering. Bolaget överträffade dessutom analytikernas förväntningar med god marginal under tredje kvartalet, fortsätter Lars-Erik.

Tvära kast skapar möjlighet att hitta kursvinnare

Det kan hända mycket innan alla bolag anpassat sig och effekterna av högre räntor blir synliga i deras balans- och resultaträkningar. Först därefter tror Lars-Erik Lundgren att börsen kan börja stiga mer uthålligt, om än i försiktigare takt än under perioden med nollränta.

– Tills vidare får vi passa på att utnyttja de tvära kasten för att göra bra affärer i bolag som ser billiga ut. Men det är inte det som fallit mest som är mest köpvärt. Vi måste ta hänsyn till de nya marknadsförutsättningarna som råder och analysera hur bolagens möjligheter att leverera vinster ser ut givet dessa. Jag fortsätter fokusera på bolagen och deras kvaliteter istället för att försöka mig på att göra prognoser kring makroekonomi. Det har historiskt visat sig vara en bra strategi, menar Lars-Erik.

Traditionell bank är enligt Lars-Erik attraktivt med tanke på de nya förutsättningarna som råder. Handelsbanken levererade en vinst 22 procent högre än förväntat i sin senaste rapport.

– Banker tjänar på högre räntor. Så länge inte kreditförlusterna är ett problem är det bra bolag att äga. Handelsbanken är en gammal favorit som kommit på rätt köl med sin nya strategi och nedläggning av fler kontor, avslutar Lars-Erik.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

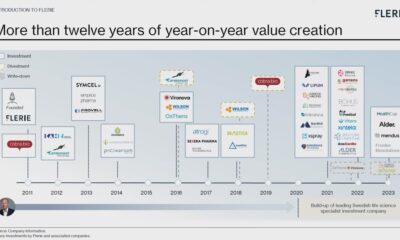

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom