Nyheter

BPC Instruments utvecklas från en nischaktör inom biogas till en systemleverantör inom flera biotekniksektorer

BPC Instruments grundades 2005 och utvecklar och säljer instrument för analys av biotekniska processer där mikroorganismer bryter ner organiskt material. BPC Instruments, som varit lönsamt redan från start, har i dagsläget sin tyngdpunkt mot biogasindustrin men breddar sig nu inom nya områden med en mycket hög tillväxtpotential. Ambitionen är att upprepa BPC Instruments framgångar i biogassektorn på andra sektorer. Det berättar Dr. Jing Liu, vd för BPC Instruments.

Ni är ett svenskt biotechbolag som grundades 2005. Berätta om BPC Instruments och bolagets affärsidé.

– Vi säljer och utvecklar automatiserade analysverktyg som används vid bioteknisk analys. Våra analytiska instrument möjliggör effektivare, tillförlitligare och högre kvalitet på forskning och analys inom ett brett spektrum av biotekniska industrier. Vår kärnproduktlinje är centrerad kring system som mäter gasvolym och gasflödeshastighet, mätningar vilka ligger till grund för ett stort antal mikrobiologiska fermenterings- och biologiska andningsanalyser. Det innebär att vår patenterade teknologi har ett stort antal tillämpningsområden. Vi har utvecklat och sålt automatiserade, analytiska instrument som möjliggör effektivare, tillförlitligare och högre kvalitet på forskning och analys inom ett brett spektrum av biotekniska industrier över femton år. Det resulterar i betydande minskningar i resursbehov för att utföra analyser.

Fram till 2020 har ert primära fokus varit biogassektorn. Nu expanderar ni er teknologi även till andra sektorer. Berätta om den satsningen.

– Med en växande efterfrågan på utsläppskontroll och ett paradigmskifte i miljömålen för regeringar och företag, ser vi användningsområden för våra produkter inom en mängd olika tillämpningar. Vi expanderar för närvarande till nya sektorer så som biologisk nedbrytbarhet och komposterbarhet, djur- och människonäring, jäsningar, avloppsvattenbehandling och bioväte. Vi har en plan för att accelerera tillväxten och fortsätta tillvarata nya affärsmöjligheter i takt med att de globala utsläppskontrollerna skärps.

Vilka faktorer gör BPC Instruments till ett köpvärt bolag?

– Vi är ett mycket solitt och stabilt företag med hög kreditvärdighet, ett framgångsrikt track record samt en jämn tillväxttakt. Det senaste året har vi haft en nettoomsättningsökning på 19,4 procent. Vi erbjuder en väletablerad IP-skyddad produktportfölj som sedan många år fått ett globalt erkännande med kunder i sjuttio länder. Enastående affärsresultat ger oss en konkret grund för att ta oss an nya möjligheter för affärstillväxt. Vi är dessutom verksamma i ett mycket expansivt fält som ligger helt rätt i tiden. Vår teknologi kan appliceras på ett stort antal sektorer och vi står inför ett par mycket händelserika år. En investering i BPC Instruments är ett bra val för investerare som är cleantech- och hållbarhetsinriktade och intresserade av långsiktig solid affärstillväxt

Ni har lyckats anpassa er affärsmodell till en osäker omvärld som präglas av pandemier, krig och inflation. Vilka faktorer talar för att ni kommer att fortsätta leverera en jämn tillväxt även de kommande åren?

– De senaste åren har vi med framgång digitaliserat vår affärsmodell, vilket innebär att merparten av våra affärer med kunder i över sjuttio länder sker online. Vi har ett track record som tydligt visar på vår förmåga att expandera även när världen präglas av osäkra omständigheter såsom pandemier och inflation. Vår affärsmodell är anpassad till en instabil marknad. En av våra främsta styrkor är också att vi dels fortsätter att expandera i biogassektorn, där vi sedan många år tillbaka är framgångsrika, dels i ett flertal nya sektorer. Nu pågår dessutom arbetet med att anställa fler medarbetare och rusta organisationen för en accelererad tillväxttakt.

Fakta: BPC Instruments grundades 2005 och är ett svenskt biotechbolag. Bolaget säljer och utvecklar automatiserade analysverktyg för bioteknisk analys. Sedan grundandet 2005 har BPC Instruments byggt vidare på decennier av forskning kring mätinstrument, instrumentstyrning och automation av rötningsprocesser. Bolaget har med hjälp av sina forskare och ingenjörer exporterat BPC Instruments produkter till mer än 70 länder hitintills. BPC Instruments är noterat på Spotlight Stock Market, kortnamn BPCINS.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

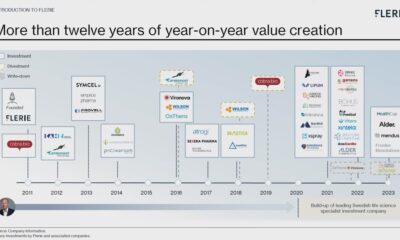

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom