Nyheter

Appspotr står väl rustade för en rejäl tillväxtökning under de kommande åren

IT-bolaget Appspotr utvecklar, säljer och marknadsför mjukvarulösningar för utveckling av mobila appar med fokus på Low Code som innebär att användaren kan skapa mobila appar utan förkunskaper inom kodning. Det faktum att Low Code utpekats som en av de globala megatrenderna bidrar förstås till Appspotrs utveckling. Nu satsar bolaget dessutom på att utveckla fler distributionskanaler och står dessutom väl rustade för en accelererad tillväxtresa med enorm potential. Det berättar Appspotrs vd Patric Bottne.

Berätta om Appspotr och er affärsidé.

– Vi har utvecklat plattformen Appspotr 3 som gör det möjligt för företag och offentliga organisationer att utveckla egna appar på ett snabbt och kostnadseffektivt sätt. Vår övergripande vision är att demokratisera apputveckling i hela världen med hjälp av en attraktiv och mångsidig Low Code plattform.

Era mjukvarulösningar är inriktade på Low Code som ger användaren möjlighet att skapa mobilappar utan förkunskaper inom programmering. Hur har Low Code utvecklats sedan start och hur ser tillväxtpotentialen ut under de kommande åren?

– Enligt analysföretaget Gartner är Low Code en global megatrend, ett segment som kommer att växa med 30 procent årligen fram till år 2030. Low Code gör det möjligt att dramatiskt accelerera organisationers digitalisering och eftersom teknologin är beprövad vid det här laget befinner den sig för närvarande i en mognadsfas med fullt fokus på att nå ut brett via kommersialisering. Enligt Gartner kommer i princip alla företag att inom fem till tio år använda Low Code, som alltså befinner sig i en mycket lönsam tillväxtfas med nästintill oändliga tillväxtmöjligheter.

Vad särskiljer er plattform från konkurrenterna?

– Bland våra konkurrenter finns globala jättar som Microsoft och IBM. Vårt erbjudande särskiljer sig från konkurrenterna eftersom vi finns med kunden hela vägen från utveckling till att stötta dem i deras långsiktiga apputveckling. Vår plattform erbjuder dessutom betydligt mer sofistikerad funktionalitet jämfört med konkurrenterna. Vår plattform är mer snillrik och tekniskt komplex eftersom vi kontinuerligt adderar ny funktionalitet som våra kunder efterfrågar. Ytterligare en faktor som särskiljer oss från konkurrenterna är vår affärsmodell, vi tar betalt per app snarare än per användare i en specifik app.

Hur ser er tillväxtstrategi ut?

– För närvarande lägger vi mycket fokus på att positionera oss på den snabbväxande Low Code marknaden. Vi har även breddat våra försäljningskanaler genom att satsa mer på direktförsäljning till företag och offentlig sektor, distribution av ett nyutvecklat white label koncept via strategiska partners samt onlineförsäljning. Det ger oss betydligt större djup och bredd i vår försäljning jämfört med våra konkurrenter.

Vilka faktorer gör Appspotr till ett intressant bolag för presumtiva aktieägare?

– Vår affärsmodell har tydliga skalfördelar och nu börjar vi generera intäkter via flera parallella distributionskanaler, vilket innebär att vår omsättning har god potential att öka exponentiellt under de kommande åren. Med tanke på hur prognosen för den globala Low Code marknaden ser ut så har vi mycket goda förutsättningar att positionera oss på en snabbväxande marknad framöver, inte minst med tanke på att vi nu fått rejäl fart på direktförsäljningen till näringsliv och offentlig sektor. Vi har nyligen fyllt på vår kassa med 55 miljoner kronor och har även utökat vår organisation för att rusta bolaget för en accelererad tillväxtresa med enorm expansionspotential.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

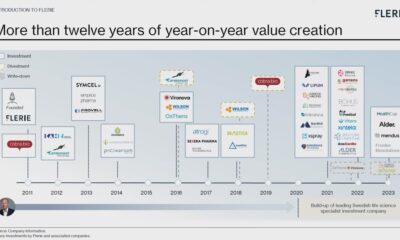

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom