Nyheter

Fastator – Investmentbolaget som är specialister på att bygga upp och leda framgångsrika fastighetsbolag

Fastator är ett investmentbolag specialiserat på fastighetssektorn. Fastators affärsidé är att starta och investera i fastighetsrelaterade bolag och genom aktivt ägarskap bidra till en långsiktig värdeutveckling. Fastator verkar brett och är specialister på att identifiera och förädla lönsamma fastighetssegment. Strategin har visat sig vara ett vinnande koncept som resulterade i ett nytt omsättningsrekord 2021. Det berättar bolagets vd Knut Pousette.

Berätta om Fastator och bolagets affärsidé

– Grunden till Fastator lades 2011 av entreprenörerna Joachim Kuylenstierna och Mats Lundberg, båda med lång erfarenhet av att bygga upp och leda framgångsrika bolag inom fastighetssektorn. Vi startar, utvecklar och driver bolag inom olika fastighetsrelaterade segment. Genom ett aktivt ägarskap, där vi bidrar med kapital, fastighetsexpertis och kompetens i frågor som rör finansiering, hjälper vi fastighetsbolag att nå sin fulla tillväxtpotential. Till skillnad från traditionella fastighetsbolag, som ofta är verksamma inom en relativt snäv nisch, kan vi i stället välja att etablera bolag inom den del av fastighetssektorn där förutsättningarna för tillväxt är som mest gynnsamma, i dagsläget främst i bostadssektorn samt inom stadsutveckling och lätt industri. Det har visat sig vara ett vinnande koncept med rekordresultat för 2021 som kvitto. Vi är i dagsläget delägare i sju fastighetsbolag med varande inriktning. Vår affärsidé rymmer såväl konceptutveckling som stabila kassaflöden.

Beskriv kortfattat de fastighetsbolag som i dagsläget ingår i er portfölj

– Inom bostäder har vi innehav i snabbväxande Svenska Bostadskompaniet och Vrefast, två bolag med fokus på södra Sverige och Mälardalen. Vi har även investerat i Studentbostäder i Norden, ett bolag byggts upp till att vara just det ledande inom studentbostäder, med förvärv 2021 i Sverige och även i Norge och Danmark. Inom stadsutveckling finns Point Properties, vars affärsidé är att återskapa levande och attraktiva stadskärnor i landets små- och mellanstora städer. De gamla ”Domusbunkrarna” med platta tak som ligger vid torgen, bebyggs med gröna bostäder och förvandlas då till ett centrum med liv och rörelse. Point är idag rikstäckande med totalt nitton fastigheter i tretton kommuner. Ytterligare ett portföljbolag är Företagsparken, som finns där en stor del av svensk välfärd produceras, i landets alla stadsnära företagsparker med lätt industri och logistik. Under 2021 femdubblade bolaget sitt fastighetsvärde från 0,8 till 4,0 Mdkr, med ett mål i slutet av 2023 om 20 Mdkr.

Vilka faktorer bidrog till att Fastators omsättning nådde en ny rekordnivå under 2021?

– Vi har under året uppnått en exponentiell tillväxttakt i främst två av våra portföljbolag: Företagsparken och Point. Vi har haft en hög förvärvstakt i Företagsparken och har under årets lopp förvärvat flertalet strategiskt belägna lätta industrifastigheter runtom i landet. I Point har vi fått planprocessen godkänd för ett projekt i Motala, dessutom har vi planprocesser på gång i ytterligare sex städer och totalt femton pågående projekt. Point genomgår dessutom för närvarande en spännande utveckling där vi breddar bolagets koncept genom att förvärva fler bostadsfastigheter i anslutning till de centrala Domusfastigheter vi sedan tidigare förvärvat runtom i landet. Det bidrar till att vi successivt ökar andelen bostadsfastigheter i Point. Vi har även sett en fin tillväxttakt i Studentbostäder, som under 2021 ökade sin omsättning från 3 till 6 miljarder kronor.

Hur ser Fastators tillväxtmål ut?

– I Företagsparken siktar vi på att uppnå ett fastighetsinnehav på 20 miljarder kronor inom två år. I dagsläget uppgår bolagets innehav till 4,5 miljarder kronor. Vi planerar bland annat att genomföra apportaffärer där fastighetsägare apporterar in fastigheter i Företagsparken och får betalning i form av aktier. Det kan även bli aktuellt med en notering av Företagsparken framöver. Även Point präglas av offensiva tillväxtmål, ambitionen är att dubbla fastighetsvolymen och antalet byggrätter under 2022. Studentbostäder, som i dagsläget äger och förvaltar 5000 lägenheter, siktar på att äga 10 000 lägenheter år 2025.

Vilka faktorer gör Fastator till ett köpvärt bolag för presumtiva aktieägare?

– För en innebär Fastatoraktien unika möjligheter. I samma aktie kan du ta del av hela fastighetsmarknadens bredd och tillväxt, samtidigt som du därmed får en automatisk riskspridning eftersom våra innehavsbolag verkar inom olika delar av fastighetssektorn. Våra starka och stabila kassaflöden gör att vi löpande kan ge utdelning till våra aktieägare. Investerare som tror på vår affärsstrategi, den samlade förmågan i vår styrelse och ledning och dessutom tror på en fortsatt positiv utveckling i de fastighetssegment vi verkar i har en intressant investeringsmöjlighet i Fastator.

Ni har många kända profiler i er styrelse, däribland Leif Östling, Björn Rosengren, Carl Bildt och Anders Mossberg. På vilket sätt är den breda omvärldserfarenheten i styrelsen en tillgång för Fastator?

– Vi är stolta över att ha ett väldigt kompetent team med ett omfattande kontaktnät i såväl styrelse som ledning. Vår gedigna erfarenhet och analytiska inriktning gör att vi vågar ta positioner och förvärva fastigheter som ingen annan vågar ta sig an. Vår styrelse ägnar sig mycket åt omvärldsbevakning, vilket ger oss goda förutsättningar att fånga upp intressanta makrotrender och därmed också fastighetsnischer som kan generera god avkastning.

Fakta: Fastator är Sveriges enda börsnoterade investmentbolag specialiserat på fastighetssektorn. Fastators affärsidé är att starta och investera i fastighetsrelaterade bolag där de genom aktivt ägarskap bidrar till en långsiktig värdeutveckling. Fastators aktie handlas på Nasdaq Stockholms Main Market Mid Cap.

Nyheter

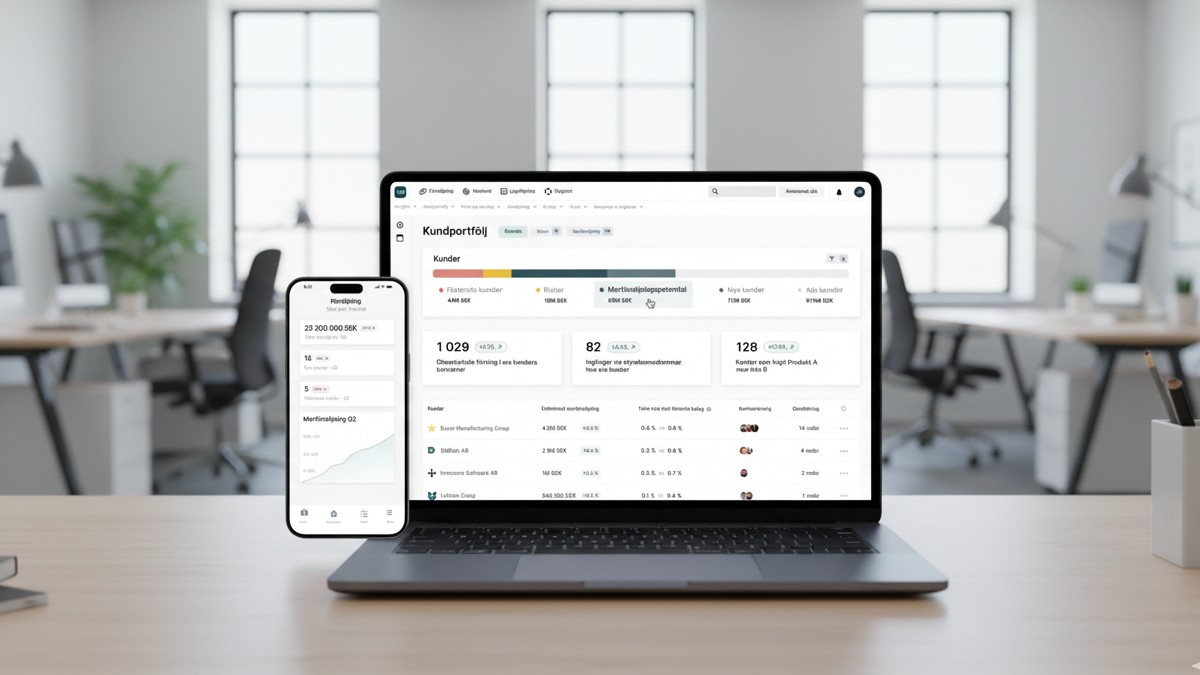

Upsales växlar upp, AI lyfter tillväxtpotentialen

Analysfirman Kalqyl inleder bevakning av Upsales Technology, ett svenskt SaaS-bolag som nu tar steget från traditionell CRM till att bli en AI-driven intäktsplattform. Analytiker Albin Eriksson ser stora möjligheter i bolagets strategiska skifte och bedömer en uppsida på 126 procent i aktien fram till 2027.

Från CRM till AI-plattform

Upsales har under de senaste två åren gjort en av de största produktinvesteringarna i sin historia, Upsales AI. Plattformen kombinerar CRM, marknadsföring och datadrivna insikter, men med en ny kärna byggd kring artificiell intelligens.

Syftet är att ge företagens säljteam bättre beslutsstöd, automatisera rutinmoment och ge prediktiva analyser som pekar ut var nästa affär finns.

Lanseringen av prismodellen Accelerate är nästa pusselbit. Den gör erbjudandet mer skalbart, enklare att sälja och tydligare i sitt kundvärde, där AI-funktionerna nu är fullt integrerade.

Betydande tillväxtmöjligheter

Enligt Kalqyls analys uppgår Upsales potentiella försäljning till cirka 500 miljoner kronor i ARR enbart inom den befintliga kundbasen. I dag ligger marknadsandelen i Sverige på blygsamma 3–5 procent, vilket enligt analytikern belyser den långsiktiga potentialen.

Bolaget har även förstärkt sin säljorganisation och uppdaterat sin go-to-market-strategi med fokus på större kunder och högre snittintäkter per användare. Den nya strategin börjar redan ge resultat i form av stigande nykundsförsäljning och återhämtad tillväxt.

Attraktiv värdering

Trots en bevisat skalbar affärsmodell, 95 procent återkommande intäkter och stark kassagenerering värderas Upsales-aktien på historiskt låga nivåer. Kalqyl menar att marknaden inte fullt ut prisar in effekten av AI-satsningen och den nya prismodellen.

För 2027 görs prognosen att EBIT-marginalen stiger till 21,5 procent och att omsättningen når nästan 194 miljoner kronor. Det motiverade värdet sätts till 73,7 kronor per aktie, jämfört med dagens kurs på 32,6 kronor, vilket ger en uppsida på 126 procent.

”AI blir avgörande för konkurrenskraften”

Vd Daniel Wikberg, som grundade Upsales 2003, ser den pågående omställningen som nödvändig för bolagets framtid:

– SaaS-bolag som inte lyckas integrera AI i sin kärnprodukt riskerar att tappa relevans inom tre till fem år. Vi bygger framtidens plattform för intäktsdrivande säljorganisationer.

Slutsats

Kalqyl ser Upsales som ett bolag i transformation med starkt fundament och accelererande tillväxtutsikter. Kombinationen av teknologiskt försprång, återkommande intäkter och attraktiv värdering gör aktien intressant för långsiktiga investerare.

”Vi bedömer att marknaden underskattar Upsales tillväxtpotential – uppsidan är betydande om bolaget levererar på sina tillväxtambitioner.” skriver Albin Eriksson, Kalqyl.

Nyheter

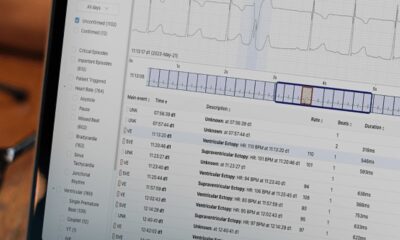

Zenicor ökar omsättningen och visar ett positivt resultat

Zenicor Medical Systems fortsätter att stärka sin position inom digital hjärtdiagnostik. Under det tredje kvartalet 2025 ökade bolagets omsättning med tio procent till 5,8 miljoner kronor, vilket gör perioden till det bästa tredje kvartalet i företagets historia. Rörelseresultatet landade på en mindre men positiv nivå, 0,1 miljon kronor, vilket bekräftar bolagets förmåga att växa lönsamt även i en utmanande marknad.

”Det här kvartalet visar styrkan i vår affärsmodell. Vi växer på ett hållbart sätt och kan fortsätta investera i både teknik och marknad,” säger vd Mats Palerius i rapportens vd-ord.

Tillväxten under kvartalet drevs främst av en högre användning bland befintliga vårdkunder och en god start hos nya regioner som implementerat Zenicors lösningar för EKG-baserad arytmidiagnostik.

Ett viktigt steg för bolagets fortsatta utveckling togs den 17 september, då Zenicor inledde ett samarbete med det polska AI-bolaget Medicalgorithmics. Deras teknologi DeepRhythmAI integreras nu i Zenicors plattform, Zenicor Solution, vilket gör att vården får tillgång till avancerad artificiell intelligens för tolkning av hjärtdata. Syftet är att snabba upp diagnostiken och minska belastningen i sjukvården.

Samtidigt fortsätter Zenicor att spela en central roll i flera stora forskningsprojekt. Efter kvartalets slut startade den svenska multicenterstudien Recur-AF, där Zenicor One används vid sju sjukhus för att undersöka återfall i förmaksflimmer efter elkonvertering. Dessutom har den internationellt uppmärksammade studien STROKESTOP 3 nu rekryterat färdigt sina deltagare. Studien, som bygger på Zenicors teknik, är en del av det svenska forskningsarbete som redan förändrat europeiska riktlinjer för screening av förmaksflimmer.

För att kunna växa vidare och nå långsiktig lönsamhet beslutade styrelsen i september om en företrädesemission på cirka 15,7 miljoner kronor. Kapitalet ska användas till att finansiera tillväxt, amortera lån och skapa förutsättningar för ett positivt kassaflöde under 2026. Emissionen godkändes enhälligt vid den extra bolagsstämman den 16 oktober.

Zenicor har under de senaste åren utvecklat en helhetslösning för tidig diagnos av hjärtarytmier, där systemet Zenicor Solution kombinerar bolagets egna produkter med integrerade tjänster och tolkning. Lösningen används idag i tio europeiska länder och är dokumenterad i flera internationellt uppmärksammade studier.

Bolagets vision är tydlig: att genom tidig diagnos förhindra stroke orsakad av oupptäckt förmaksflimmer. ”Hitta flimmer – stoppa stroke” har blivit mer än en slogan – det är en sammanfattning av Zenicors syfte och drivkraft.

Nyheter

Misslyckade resultat för Guard Therapeutics läkemedelskandidat

Guard Therapeutics meddelade under söndagen att bolagets viktiga 2b-studie för RMC-035 har misslyckats. Bolaget måste nu ta tuffa beslut om sin framtid.

Bolagets fas 2b-studie POINTER, där läkemedelskandidaten RMC-035 har utvärderats som en njurskyddande behandling hos patienter som genomgår öppen hjärtkirurgi, uppnådde varken sitt primära eller viktigaste sekundära effektmått.

”Resultaten från POINTER-studien är naturligtvis en besvikelse, särskilt mot bakgrund av tidigare resultat som indikerat effekt av RMC-035 samt det stora medicinska behovet av att förebygga irreversibel njurskada efter öppen hjärtkirurgi,” säger Tobias Agervald, vd för Guard Therapeutics. ”Även om data inte stödjer fortsatt utveckling av RMC-035, är vi fortsatt engagerade i att fullt ut förstå utfallet av studien och utvärdera våra nästa steg.”

När den fullständiga datagenomgången är slutförd kommer bolagets styrelse att inleda en strategisk översyn för att fastställa den bästa vägen framåt för Guard Therapeutics. Denna översyn kommer att omfatta en genomgång av bolagets återstående resurser, en samlad analys av befintliga data för RMC-035 och GTX-plattformen samt en utvärdering av potentiella strategiska alternativ.

Närmare detaljer om studieresultaten

Fas 2b-studien POINTER visade ingen statistiskt signifikant skillnad mellan RMC-035 och placebo för det primära effektmåttet av förändringen i njurfunktion, mätt som estimerad glomerulär filtrationshastighet (eGFR), från tiden före operation till 90 dagar efter ingreppet. Den placebokorrigerade förändringen i eGFR för RMC-035 vid dag 90 var –2,76 mL/min/1,73 m² (90 % konfidensintervall [KI]: –6,10 till 0,58; p=0,17). Inte heller det viktiga sekundära effektmåttet, Major Adverse Kidney Events vid dag 90 (MAKE90), uppnåddes. Den gemensamma relativa risken för MAKE90 var 0,89 (90 % KI: 0,48 till 1,66; p=0,76).

RMC-035 uppvisade en god säkerhetsprofil och inga säkerhetsrelaterade problem identifierades.

Det fullständiga datamaterialet från POINTER förväntas bli tillgängligt inom cirka två veckor. Bolaget bedömer dock inte att ytterligare analyser kommer att förändra studiens övergripande utfall.

Imorgon måndag klockan 14:00 kommer bolaget att hålla en öppen onlinekonferens om utfallet.

-

Nyheter2 månader sedan

Nyheter2 månader sedanCLS får FDA-godkännandet som fördubblar den adresserbara marknaden

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLovande resultat för CLS laserbehandling vid hjärntumör, ökad överlevnad jämfört med öppen kirurgi

-

Nyheter1 månad sedan

Nyheter1 månad sedanReformer för hur börsbolag förvaltas har gett en enormt positivt effekt i Japan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanCLS finansierat till break-even skriver Redeye

-

Nyheter1 månad sedan

Nyheter1 månad sedanZenicor integrerar avancerad AI för arytmidiagnostik

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKomplett samstämmighet, man ska teckna Verisures IPO

-

Nyheter1 dag sedan

Nyheter1 dag sedanMisslyckade resultat för Guard Therapeutics läkemedelskandidat

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanSurgical Science, efter kursraset är det nu köpläge