Nyheter

Iconovo – Vi har ett unikt erbjudande och är redo för fler avtal

Medicinteknikbolaget Iconovo informerade på onsdagen marknaden om sina verksamhetsmål för 2021, som bland annat inkluderar två nya kundavtal, att jämföra med det tidigare målet om ett avtal.

Iconovo har ett flertal pågående projekt. Vad blir viktigast att hålla koll på i år som aktieägare?

”Det huvudsakliga är projektleveranser, milestones och studierna inom Amneal och Monash som båda kommer att gå igång under året och se hur de faller ut. Samt kundavtal, där vi har kommunicerat målsättningen två avtal år 2021. Sedan utvecklingen i övriga projekt såsom ICOpre, där vi kommer att informera kring hur vi arbetar mot att nå projektets viktiga marknader i USA 2025”, säger Johan Wäborg.

Patentsituationen inom ICOpre-projektet uppges vara på väg att förstärkas och Iconovo ska visa upp sin inhalator på RDD-kongressen i maj, som ett led i att påbörja en effektiv marknadsföringsprocess. Enligt Johan Wäborg hör företag av sig och anmäler intresse för denna inhalator med medföljande formuleringar. Han poängterar att Iconovo tror starkt på att projektet kommer att mynna ut i ett mycket intressant erbjudande, på en marknad som enligt GSK kommer att omsätta 4,5 miljarder dollar 2023 och som förmodligen omsätter mer än så när patentet går ut år 2025. I detta projekt har Iconovo utvecklat en inhalator som är en generisk ekvivalent till Glaxo Smith Klines Ellipta-inhalator.

Hur står sig er teknologi konkurrensmässigt och vilken är största konkurrenten?

”Den står sig väldigt väl. Det finns många bolag i världen som säljer inhalatorer, men det finns väldigt få som säljer inhalatorer som man själv kan göra formuleringar till. Det gör vårt erbjudande unikt. Ett brittiskt företag som heter Vectura hade tidigare en modell som liknade vår, men sedan de gjorde en exklusiv affär med Hikma kan de inte längre göra fler affärer baserat på sin inhalator. Vår modell bygger på skalbarhet och att ge kunden exklusivitet kring en plattform och en produkt, vilket gör att vi fortfarande kan använda samma plattform och inhalator till en annan kund och ett annat läkemedel. Vi har en riktig plattformsmodell, och det gör att när man frågar efter konkurrenter i världen som gör exakt det vi gör, så är det väldigt få bolag som kommer på fråga.”

Vilket av era projekt har störst försäljningspotential, och vilka royalty-summor kan det handla om för Iconovo?

”Amneal är ett viktigt avtal för oss ekonomiskt. Vi bedömer att det kan generera en årlig royaltyintäkt på mellan 50-100 miljoner kronor, men detta avtal avser endast den europeiska marknaden som står för en tredjedel av den totala volymen av läkemedlet Symbicort. Lägger man till potentialen för övriga världen blir det 150-300 miljoner kronor i royalties, enligt vår exempeluträkning med antaganden kring marknadsandel, priserosion med mera. Det går att utgå från Amneal-avtalet för att uppskatta hur värdefulla de andra avtalen också skulle kunna vara, om än Symbicort är en stor produkt i Europa, men det är exempelvis Ellipta-produkterna också.”

Under hur många år kommer ni kunna erhålla royalties för er generiska Symbicort-produkt, med tanke på frågor som patent? Hur ser priserosionen ut på inhalationsläkemedel efter utgångna patent, i generella termer?

”Vi erhåller royalties i 20 år från lansering. Inhalatormarknaden har visat sig vara väldigt stabil över tid. När en inhalationsprodukts patent går ut är det inte som med en tablettbehandling att 70-90 procent av värdet försvinner på kort tid. Eftersom det är så svårt att tillverka dessa produkter och då konkurrensen i viss mån är mindre, hålls priserna uppe. Upp mot 70-80 procent av värdet är kvar i produkten även några år efter patentutgång, och det har historiskt inte varit särskilt stor priserosion, utan endast låga ensiffriga tal i priserosion per år”, säger Johan Wäborg.

Vad ser du som de största utmaningarna för att kunna ro iland två kundavtal i år, vilket vore en fördubbling mot tidigare kommunicerad målsättning?

”För mig är det mycket viktigt att få in rätt avtal – vi har nästintill dagligen kontakt med bolag som har idéer och som vill samarbeta, men vi vill bara ingå samarbeten där allt verkligen stämmer, passar in och som bringar mycket aktieägarvärde. Vi vill kunna erbjuda en produkt som är avancerad och som kan nå marknaden inom rimlig framtid, och är inte intresserade av väldigt tidiga projekt där man har kanske åtta till tio år av utvecklingsarbete framför sig”

Iconovos kassa förväntas räcka i tre år med nuvarande ”burn rate”, vilket är lång tid relativ många andra utvecklingsbolag. Är denna finansiella flexibilitet något som ni kan dra fördel av exempelvis vid avtalsförhandlingar?

”Så är det. Och om tre år är vi inne i en fas då vi räknar med royalties från till exempel Amneal-avtalet, vilket innebär att vi då är lönsamma. Den goda finansiella ställningen har gett oss möjlighet att bygga upp bredden i bolaget, för att kunna öka utvecklings- och affärstempot. Vi har vuxit på affärsutvecklingssidan, inom ’alliance management’, har fler projektledare och lite större teams än tidigare så att vi ska kunna ta emot fler projekt. Vi satsar även på att fortsätta arbeta med de projekt vi nu slutlevererar, på att jobba vidare med dessa relationer och hjälpa till att driva på för att produkterna verkligen ska nå marknaden i tid.”

Iconovos nettoomsättning uppgick till 5,8 miljoner kronor i det tredje kvartalet 2020. Omsättningen för det fjärde kvartalet kan enligt tidigare kommunikation från Iconovo förväntas hamna omkring samma nivå, något som kommer att framgå den 17 februari då bolaget släpper sin bokslutskommuniké för 2020. Johan Wäborg förklarar att det fortfarande kan finnas en del variationer i hur försäljningssiffrorna utvecklar sig från kvartal till kvartal, då det i hög utsträckning beror på när milestone-betalningar infaller. Det är när bolagets utlicensierade produkter framöver väl når marknaden och inbringar royalties som försäljningsintäkterna är tänkta att flöda in mer jämnt och lönsamhet också ska uppnås.

”Det är viktigt att förstå när man som investerare tittar på caset Iconovo att vi kommer att bli väldigt lönsamma när vi får royalties, och fram tills dess så är det kundfinansierad utveckling man ska se det som. Sen så tjänar vi såklart en del pengar längs med vägen också”, säger Johan Wäborg.

Nyheter

Tre bra aktier att köpa sommaren 2025 enligt Martin Blomgren

EFN:s analytiker Martin Blomgren har valt ut tre bra aktier att köpa under sommaren 2025.

Hexagon

Tillfälliga motgångar har pressat aktien, men låg värdering och flera möjliga katalysatorer – som ledningsskifte och avknoppningar – skapar intressant uppsida.

Securitas

Ökad andel teknikdrivna säkerhetslösningar förbättrar marginalerna. Om bolaget når sina mål finns potential för kurslyft, särskilt då värderingen är återhållsam.

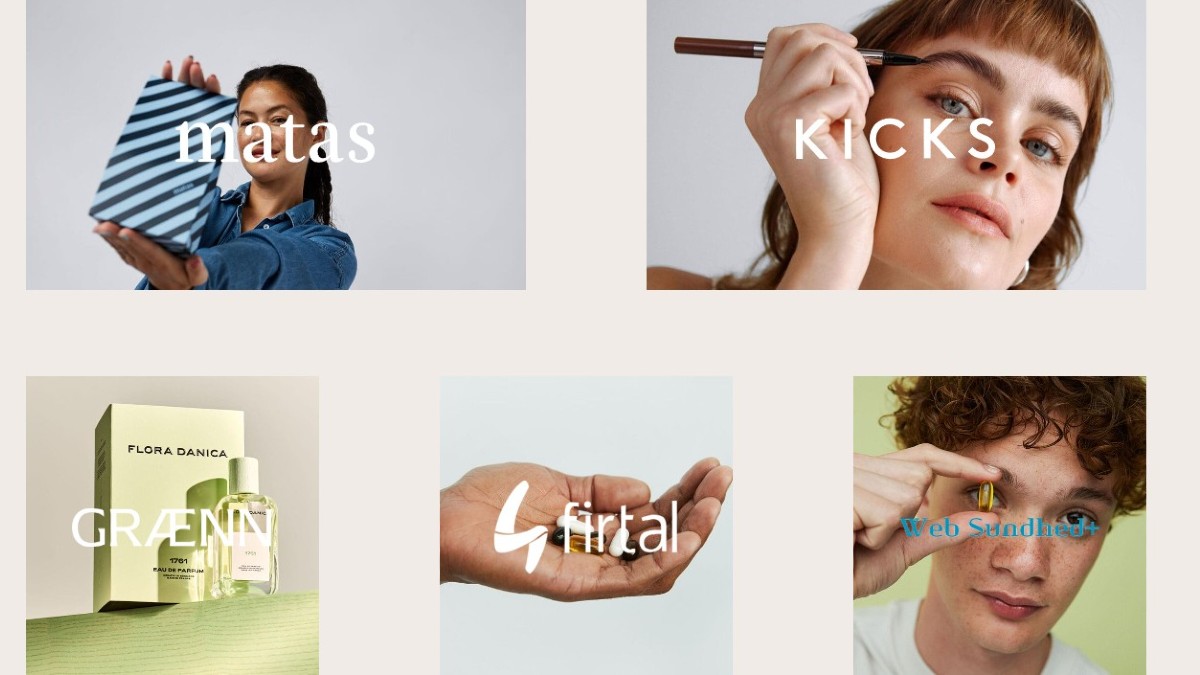

Matas

Trots en svag rapport är caset intakt. Ocykliska intäkter och tillväxtmöjligheter via Kicks-förvärvet ger stöd för en starkare kursutveckling på sikt. Dagens industri gav för övrigt en köprekommendation till bolaget i måndagens tidning.

Nyheter

Danska skönhetskedjan Matas fortsatt köpvärd

Den danska skönhetskedjan Matas, som även äger Kicks, har en bra tillväxtpotential till en attraktiv värdering. Dagens industri upprepar sin köprekommendation för aktien. För ett år sedan gav tidningen en köprekommendation och den föll ut helt okej. Det såg ännu bättre ut tidigare, men rapporten för fjärde kvartalet fick aktien på fall. Tillväxten i bolaget har varit enligt Dagens industris prognos men det blev svagare för lönsamheten, men det går åt rätt håll men något långsammare.

”För ett år sedan såg Di köpläge i den danska skönhetskedjan Matas. En växande nordisk skönhetsmarknad lockade och genom köpet av Kicks hade Matas blivit marknadsledande i Sverige, Norge och Danmark samt tredje störst i Finland.”

När Dagens industri gav sin köprekommendation för ett år sedan stod aktien i 116 DKK och i fredags stängde den på 131,2 DKK. Aktuellt läge är alltså att det finns uppsida kvar i aktien enligt Dagens industri.

Nyheter

Truecaller har flera intäktsben

Veckans aktie i Dagens industri är Truecaller och analysen mynnar ut i en köprekommendation och en uppsida på 25 procent. Tidningens analytiker Robert Andersson lyfter fram att bolaget har över 400 miljoner användare och växer varje kvartal, samt trotsar motvind som valutakurser och konjunktur.

Bolaget har flera intäktsben och har en förmåga att hitta nya.

”Truecaller är sammanfattningsvis ett mycket imponerande svenskt teknikbolag. Flera teknikjättar har försökt konkurrera, exempelvis Google och Facebook, men nätverkseffekterna har visat sig vara en mycket viktig konkurrensfördel för Truecaller.”

Dagens industri tror att aktien kan stiga till 78 kronor och veckans aktie-analysen är alltid skriven med en horisont på ett år.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS revolutionerar hjärnkirurgi med laserprecision – och siktar mot en global marknad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDicot utmanar läkemedelsjättarna – framtidens potensbehandling väcker intresse

-

Nyheter1 månad sedan

Nyheter1 månad sedanSinch-aktien kan fortsätta stiga anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVerve, tillfälligt brus skapar ett attraktivt köpläge

-

Nyheter1 månad sedan

Nyheter1 månad sedanUppsida på 40 procent och direktavkastning på 6,7 procent i Kopparbergs Bryggeri

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden vågar ge en köprekommendation till Stillfront-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden rekommenderar G5 Entertainment-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanCamurus är ett tillväxtmonster, köp aktien rekommenderar Dagens industri