Nyheter

Loyal Solutions IPO får neutral rekommendation av Affärsvärldens analytiker

Det danska SaaS-bolaget Loyal Solutions erbjuder en plattform till andra företag för att hantera lojalitetsprogram. Företaget gör nu en IPO på First North Stockholm. Loyal Solutions erbjuder aktier för 40 miljoner kronor till en pre money-värdering på 150 miljoner kronor och listar sig sedan på First North den 3 juni. Affärsvärldens analytiker har tittat närmare på erbjudandet och kommer fram till 3 av 6 i betyg vilket ska tolkas som en neutral rekommendation. Affärsvärlden tycker att bolaget har en fin kundlista men att värderingen är något hög.

”Danskarna imponerar med sin fina kundlista och en affärsmodell som kan generera lönsam tillväxt. Men det återstår att se om återhämtningen för lojalitetsaktiviteterna blir så stark som man tror efter covidkrisen. Vi tycker värderingen är i högsta laget även om grundarna alltså konverterat lån på samma värderingsnivå. Jämförelsen med Awardit är ändå inte helt malplacerad. De värderas till 750 miljoner kronor med 25-30 miljoner kronor i rörelsevinst. Loyal Solutions till närmre 200 miljoner kronor utan en bra vinst ännu en bit in i framtiden. Givet kundlistan och den skalbara affärsmodellen vill vi inte direkt avråda från att teckna Loyal-aktien vilket värderingen i våra ögon annars talar för. Särskilt som ipo-klimatet är lite mer ostadigt. Men vi stannar i ett neutralt råd”

Nyheter

Odinwells sensorer upptäcker bakterietillväxt i sår

Odinwell meddelade idag att preliminära tester av bolagets sensorer för bakteriemonitorering har visat lovande resultat. I testerna har spår av den biomarkör man letar efter kunnat detekteras direkt från den sida av förbandet som legat an mot det infekterade såret, vilket är ett viktigt steg i utvecklingen av bolagets teknologi för tidig upptäckt av bakterietillväxt i sårmiljö.

”Det är jätteroligt att vi nu lyckas mäta bakterier i förband som använts kliniskt. Det visar att vår teknologi har potential att göra verklig skillnad inom avancerad sårvård”, säger Marcus Andersson, VD för Odinwell.

Bolaget fortsätter nu med ytterligare tester på fler prover för att förfina testmetoden och algoritmen. Målet är att komplettera de tidiga resultaten med mer robust data och därmed ta ytterligare steg mot att bygga vetenskaplig evidens kring produkten.

”Vi är i ett spännande skede där varje testresultat för oss närmare en lösning som kan förbättra livskvaliteten för patienter världen över och vi tar nu med oss dessa resultat när vi pratar med potentiella partners”, tillägger Marcus Andersson.

Nyheter

mResell ska ha en omsättning på 600 miljoner kronor

Idag kommunicerade mResell sina finansiella mål, både på lång och kort sikt.

På lång sikt, definierat som en period om tre till fem år, är bolagets målsättning att uppnå en omsättning om 600 miljoner kronor och en EBIT-marginal överstigande 10 procent.

mResell har utvecklat en industriledande, avancerad plattform som analyserar priser, efterfrågan och logistikflöden på de större marknadsplatserna i Europa för de produkter som bolaget säljer; refurbished Apple products (rekonditionerade Apple-produkter). Plattformen avgör i realtid på vilken marknad och via vilken kanal varje produkt bör säljas för att uppnå högsta möjliga marginal. Detta möjliggör både en optimerad lönsamhet och en snabb lageromsättning om 20-30 dagar, vilket gör att bolaget kan använda sitt kapital effektivt och skapa utrymme för ytterligare accelererad tillväxt.

– Vår egenutvecklade industriledande teknikplattform är kärnan i hur vi optimerar både marginaler och lageromsättning. Genom att hela tiden sälja på rätt marknad kan vi omsätta lagret snabbt och samtidigt uppnå bästa möjliga prispunkt. Det är en central del i hur vi ska ta bolaget mot våra finansiella mål. säger Patrik La Placa Christiansen, VD för mResell.

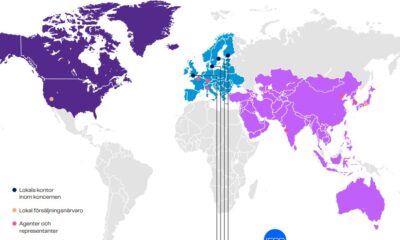

Bolaget har idag verksamhet i 12 länder och har sålt rekonditionerade Apple-produkter till mer än 300 000 kunder. Kombinationen av närvaro på samtliga ledande marknadsplatser och en datadriven affärsmodell skapar förutsättningar för ökad tillväxt.

Omsättningen förväntas öka 70-80 procent innevarande halvår

– Vår bedömning är att den riktade nyemissionen som kommunicerades idag, den 3 Juli, ytterligare accelererar tillväxten och att omsättningen för andra halvåret 2025 förväntas öka med 70-80 procent jämfört med samma period 2024, säger Patrik La Placa Christiansen, VD för mResell.

Nyheter

Tre bra aktier att köpa sommaren 2025 enligt Martin Blomgren

EFN:s analytiker Martin Blomgren har valt ut tre bra aktier att köpa under sommaren 2025.

Hexagon

Tillfälliga motgångar har pressat aktien, men låg värdering och flera möjliga katalysatorer – som ledningsskifte och avknoppningar – skapar intressant uppsida.

Securitas

Ökad andel teknikdrivna säkerhetslösningar förbättrar marginalerna. Om bolaget når sina mål finns potential för kurslyft, särskilt då värderingen är återhållsam.

Matas

Trots en svag rapport är caset intakt. Ocykliska intäkter och tillväxtmöjligheter via Kicks-förvärvet ger stöd för en starkare kursutveckling på sikt. Dagens industri gav för övrigt en köprekommendation till bolaget i måndagens tidning.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS revolutionerar hjärnkirurgi med laserprecision – och siktar mot en global marknad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDicot utmanar läkemedelsjättarna – framtidens potensbehandling väcker intresse

-

Nyheter1 månad sedan

Nyheter1 månad sedanSinch-aktien kan fortsätta stiga anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVerve, tillfälligt brus skapar ett attraktivt köpläge

-

Nyheter1 månad sedan

Nyheter1 månad sedanUppsida på 40 procent och direktavkastning på 6,7 procent i Kopparbergs Bryggeri

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden vågar ge en köprekommendation till Stillfront-aktien

-

Nyheter2 månader sedan

Nyheter2 månader sedanAffärsvärlden rekommenderar G5 Entertainment-aktien

-

Nyheter5 dagar sedan

Nyheter5 dagar sedanCell Impact är en teknikledare i vätgasrevolutionen