Nyheter

Gapwaves växande volymer ger nytt liv åt aktien

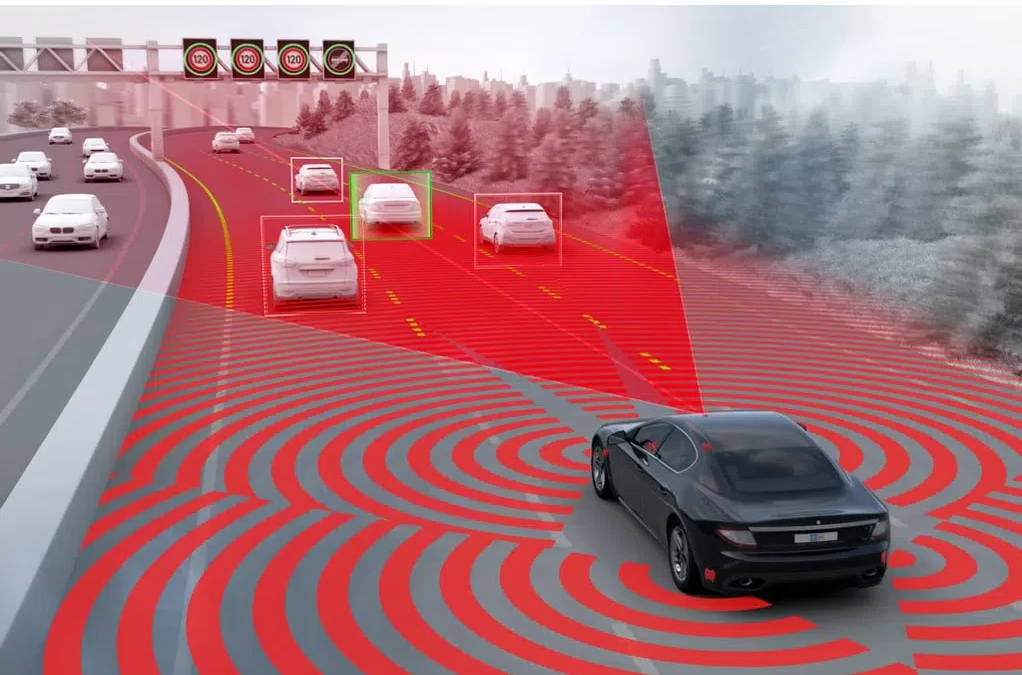

Gapwaves, det svenska teknikbolaget som utvecklar vågledarbaserade radarantenner för fordonsindustrin, ser ut att ha fått vind i seglen. Enligt en ny analys från Redeye har bolaget tagit flera avgörande steg mot lönsamhet – något som också kan innebära en vändning för aktien, som haft en fem år lång negativ utveckling.

Tillväxt på bred front

I den senaste kvartalsrapporten överträffade Gapwaves förväntningarna på samtliga nyckelområden. Intäkterna landade på 24,1 miljoner kronor, vilket motsvarar en ökning med 66 procent jämfört med samma period i fjol – och hela 20 procent över Redeyes prognos. Bakom ökningen ligger främst utrustningsförsäljning och projektintäkter från stora Tier 1-leverantörer som Valeo, Hella och Desay SV.

Trots att produktionsvolymerna ännu är relativt låga, är den långsiktiga potentialen stor. Med start av volymproduktion hos Valeo den 1 juli – där Gapwaves får intäkter per såld produkt snarare än via licenser – väntas intäkterna öka markant. Försäljningsmodellen hos Valeo ger dessutom upp till tio gånger högre intäkter än motsvarande avtal med Hella.

En pipeline av triggers

Redeye beskriver Gapwaves framtid som en ”transportband av katalysatorer”, där flera kundprojekt just nu befinner sig i övergången från utvecklingsfas till volymproduktion. Bland annat nämns kinesiska Desay SV, med produktionsstart väntad 2026, samt ännu ej namngivna Tier 1-leverantörer i Nordamerika och Asien med tänkta produktionsstarter 2027 och 2028.

Att dessa avtal ofta innehåller volymgarantier ger dessutom en viss intäktssäkerhet – något som är ovanligt i den annars så volatila fordonsindustrin.

Stark teknisk plattform

Gapwaves tekniska lösning – baserad på vågledarteknologi – är ett svar på industrins ökade krav på högupplösta radarantenner. Nya säkerhetsregler, exempelvis Euro NCAP:s krav på autobroms för femstjärnig krocksäkerhet, driver på behovet av avancerade radarprodukter. Gapwaves har lyckats möta denna efterfrågan och har nu produktionskapacitet för över tre miljoner antenner per år, genom samarbete med tillverkaren Frencken Group.

Utmaningar kvarstår – men kapitalbehovet ser hanterbart ut

Trots positiva signaler återstår vissa finansiella utmaningar. Bolaget har ännu inte nått lönsamhet, och kassaflödet är fortsatt negativt. Men med en solid kassa, tydlig kostnadskontroll och potentiella intäkter från nya avtal, bedömer Redeye att Gapwaves har tillräckliga resurser för att ta sig till break-even.

Dessutom kan nya kundavtal medföras av större förskottsbetalningar, vilket ger ytterligare finansiellt handlingsutrymme.

Momentum byggs inför 2026

Med produktion i gång hos både Hella och Valeo, en växande pipeline av volymavtal och ett starkt teknikfokus ser Gapwaves ut att stå inför ett genombrott. Redeye behåller sina finansiella prognoser oförändrade men höjer sin kvalitetsbedömning och lyfter fram den alltmer attraktiva långsiktiga potentialen. Basvärderingen ligger kvar på 26 kronor per aktie, med ett bull case på 38 kronor.

För investerare med tålamod och tro på fordonsradarns framtid kan Gapwaves nu vara ett bolag att hålla extra ögonen på.

Nyheter

Insplorion fyller kassan inför en spännande höst

Göteborgsbolaget Insplorion har genomfört en riktad emission på 6,3 miljoner kronor för att stärka kassan inför en händelserik höst. Kapitalet ska främst användas till att färdigställa den viktiga ATEX-certifieringen och driva kommersialiseringen av bolagets vätgasdetektorer.

Vätgas lyfts fram som en central del av den gröna omställningen, men dess höga antändlighet gör säkerhetslösningar avgörande. Insplorions egenutvecklade nanoteknologi kan upptäcka vätgas snabbare och mer tillförlitligt än dagens alternativ, vilket väckt intresse från flera industrisegment.

Bland kunderna märks ett stort amerikanskt rymdföretag och ett distributionsavtal med Consilium Safety Group inom marina sektorn. ATEX-certifieringen, som väntas under fjärde kvartalet 2025, är en avgörande kvalitetsstämpel för att nå bredare industriell acceptans.

Bolaget, noterat på First North med ett marknadsvärde på omkring 30 miljoner kronor, tar därmed steget från utvecklingsbolag till kommersiell fas – med siktet inställt på fler partnerskap och volymaffärer.

Nyheter

Guard Therapeutics, högrisk med asymmetrisk potential

Guard Therapeutics står inför sitt avgörande ögonblick. Det lilla svenska bioteknikbolaget, noterat på First North, har under flera år utvecklat läkemedelskandidaten RMC-035, som syftar till att skydda njurarna vid tillfällen av extrem stress, exempelvis under öppen hjärtkirurgi. Nu närmar sig bolaget den kritiska avläsningen i sin fas IIb-studie POINTER, med toplineresultat väntade under fjärde kvartalet 2025.

Enligt en färsk analys från Redeye är caset binärt – men med tydligt asymmetrisk uppsida. Misslyckas studien kan hela projektet rasa, men vid framgång kan Guard ta klivet mot miljardmarknader och en framtida utlicensiering redan 2026.

Starka data i bagaget

I den tidigare fas IIa-studien AKITA visade RMC-035 lovande resultat. Patienter som fick behandlingen uppvisade förbättrad njurfunktion och minskad risk för allvarliga njurkomplikationer (MAKE90). FDA har redan indikerat att just MAKE90 är en regulatoriskt accepterad primär endpoint inför fas III.

Marknadspotential bortom hjärtkirurgi

Guard fokuserar initialt på hjärtkirurgi, där akut njurskada är en vanlig och dyr komplikation. Men potentialen slutar inte där. Samma mekanismer är centrala vid sepsis och njurtransplantation, två områden med betydligt större marknadsvärden. Redeye uppskattar att den potentiella toppförsäljningen kan nå upp mot 0,8 miljarder USD i hjärtkirurgi, 2,7 miljarder USD i sepsis och 0,4 miljarder USD i transplantation.

Ett klassiskt biotech-case

Guard har alla kännetecken för ett typiskt bioteknikcase: liten organisation (sex anställda), beroende av partners och finansiering, men med en unik tillgång som kan förändra spelplanen. Bolaget är finansierat till sommaren 2026, vilket täcker både POINTER-avläsningen och nästa steg i utvecklingen. Lyckas studien väntas en riktad emission på endast cirka 40 miljoner kronor inför partnerskapsdiskussioner.

Värdering och potential

Med en aktiekurs på 21,6 kronor och ett börsvärde på 435 MSEK ser Redeye marknadens förväntningar som för låga. Analysen indikerar att marknaden implicit bara tilldelar POINTER drygt 30 procents chans att lyckas – långt under Redeyes egen uppskattning på 65 procent. Därför sätts riktkursen i bas-scenariot till 43 kronor per aktie, medan bull-scenariot når 89 kronor och bear-scenariot endast 2 kronor.

Slutsats

Guard Therapeutics befinner sig vid ett vägskäl. POINTER-resultaten kan antingen sänka hela bolaget eller bana väg för ett internationellt partnerskap och miljardaffärer. För investerare är caset därför högrisk – men med en potentiell uppsida som vida överstiger nedsidan.

Nyheter

Ny toppnotering i antal aktieägare i Sverige

En ny toppnivå i aktieägandet noteras under andra kvartalet skriver Euroclear. Saab attraherade flest nya aktieägare och blev ännu en gång periodens raket. Bolagen Ovzon, Gomspace och Astor – samtliga med koppling till försvaret – ökade mest procentuellt sett.

– Världsekonomin var skakig under andra kvartalet 2025 men det har inte hindrat aktieägarna, som uppvisar fortsatt förtroende för den svenska börsen, säger Krister Modin, analytiker på Euroclear Sweden.

Under andra kvartalet 2025 tillkom drygt 27 800 unika aktieägare jämfört med föregående kvartal, vilket innebär att vi nu har en ny toppnotering i totala antalet aktieägare i Sverige, 2 837 730 stycken.

Försvarsaktier i fokus – Saab klättrar

Saab blir ännu en gång kvartalets raket då de ökade mest av de 150 största bolagen med 30 707 nya aktieägare. På tio-i-topplistan över svenskarnas favoritaktier klättrar Saab från plats åtta till plats sex. Investor stärker sitt grepp om förstaplatsen med 23 750 nya aktieägare, medan Volvo på tredjeplats attraherade 10 161 nya aktieägare.

Procentuellt stod Ovzon för den största ökningen (35,4%). Bolaget är verksamt inom satellit- och rymdteknikbranschen med kunder inom bland annat försvaret. Därefter kom Gomspace – ett IT-bolag vars produkter används bland annat i försvars- och säkerhetsbranschen (32,1%) och Astor som framför allt är verksamma inom försvarssektorn (28,1%).

Antalet bolag i portföljen ökar

I genomsnittsportföljen för en privatperson var marknadsvärdet cirka 547 385 kr, en ökning med 7 585 kronor. Antalet bolag i genomsnittsportföljen var 5,03, jämfört med 5,02 bolag föregående kvartal. Trenden sedan 2023 att antalet bolag i portföljen minskar – med sämre riskspridning som följd – har därmed stannat upp.

Mer värdeökning i männens portföljer

Under 2024 presterade kvinnorna bättre än männen på börsen utifrån värdeökning i portföljen. Under Q1 2025 kom männen i kapp och under Q2 har männen dragit ifrån ytterligare då deras portföljer steg med 2,4 procent och kvinnornas med 0,7 procent. I topp bland männens favoritaktier hittar vi som tidigare Ctek, följt av nykomlingen Flat Capital, före Viscaria som landar på tredjeplats. Kvinnors tre-i-topp favoritaktier var H&M följt av Billerud som klättrat och Sweco som har halkat ner en placering från Q1.

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanCLS får FDA-godkännandet som fördubblar den adresserbara marknaden

-

Nyheter1 månad sedan

Nyheter1 månad sedanSecuritas levererar enligt plan – aktien fortsatt köpvärd anser Di

-

Nyheter2 månader sedan

Nyheter2 månader sedanSEB justerar ned prognoser men ser fortsatt värde i Green Landscaping

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMillicom ingår strategiskt avtal för verksamheten i Colombia

-

Nyheter2 månader sedan

Nyheter2 månader sedanFinepart får beställning på maskin för 4,5 miljoner kronor från lager

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMatthew Karch köper stor post aktier i Embracer efter rapportraset

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNästan allting som Xoma inlett och gett prognos om är nu nedlagt

-

Nyheter1 månad sedan

Nyheter1 månad sedanETF-fonder med kryptovalutor blir tillåtna för allmänheten i UK den 8 oktober