Nyheter

Börsveckan gillar Yubico och Mandatum, men sälj Freja eID

Tidningen Börsveckan har denna gång analyserat sex företag, vara två har köpvärda aktier. Två har nyligen börsnoterats och en har en IPO öppen just nu.

Köp

- Yubico, som Carnegie och Di tidigare har gett köprekommendationer.

- Mandatum, som precis har knoppats av från Sampo. Affärsvärden ger också en köprekommendation.

Avvakta

- Dustin, som inom kort ska göra en företrädesemission.

- Kesko

Sälj

- Freja eID

Teckna ej

- Rusta. Börsveckan är där med mest negativ av alla analytiker gällande Rustas IPO.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

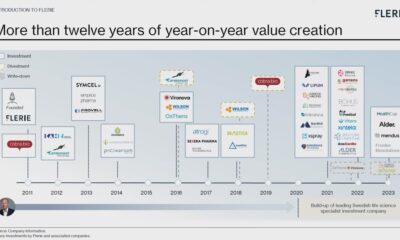

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom