Nyheter

Aspire Globals värdeskapande förvärv är en vinnande strategi

Spelkoncernen Aspire Global fortsätter redovisa imponerande siffror med hög tvåsiffrig tillväxt under det tredje kvartalet skriver Analysguiden i en analys. Med ett strategiskt förvärv av sportboksleverantören BtoBet till låga multiplar inspireras de ännu en gång av bolagets förmåga att allokera kapital till värdegenerande tillgångar. Analysguiden justerar upp sina prognoser för de två kommande åren och ser i ett konservativt antagande ett motiverat värde tydligt över dagens aktiekurs.

Imponerande operativ utveckling

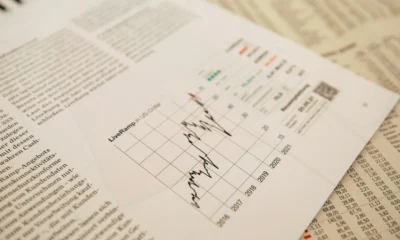

Aspire global fortsätter sitt starka momentun från Q2 och redovisar intäkter om 40,1 meur (33,2) under det tredje kvartalet, vilket motsvarar en tillväxt om 20,7 %. Utfallet var i linje med Analysguidens prognos om 39,7 meur. Den kraftiga tillväxten fortsätter genereras från bolagets B2B verksamhet där intäkterna uppgick till 30,3 meur (22,8), vilket summerar tillväxten till imponerande 33% i årstakt. Rörelseresultatet före av- och nedskrivningar, ebitda, fortsätter etablera sig på en hög nivå och landande på 6,6 meur (5,2) vilket resulterar i en tillväxt om 25,7%. Utfallet motsvarar en ebitda-marginal som stärks från 15,7 % till 16,4 % och är ännu en gång över bolagets långsiktiga mål som centraliseras runt en marginal om 16 %. Rörelseresultatet, ebit, växer i sin tur med 15,5 % i årstakt och summeras till 4,9 meur (4,3).

Värdeskapande förvärv diversifierar tillväxten

Analysguiden har i tidigare analyser berört Aspire Globals möjligheter att bredda sitt erbjudande mot kund genom fler vertikaler. Föregående år genomfördes ett framgångsrikt förvärv av Pariplay som tydligt skapade synergier för hela gruppen. Under Q3 2020 presenterades ännu en gång, i analysfirmans mening, ett oerhört intressant förvärv – sportboksleverantören BtoBet. Förvärvet skapar tydliga synergier och goda förutsättningar till kors-försäljning mellan de olika segmenten och etablering på nya marknader möjliggörs. BtoBet är en snabbt växande sportboksleverantör med en omsättning omkring 5 meur för de första nio månaderna av 2020 med en ebitda-marginal om 36 %, klart över Aspire-koncernen som helhet. Bolaget belyser själva att förvärvet kommer ha en materiell på verkan på bolagets ebitda under 2021, något även Analysguiden prognostiserar. Analysguiden inspireras ännu en gång av koncernens förmåga att allokera sitt kapital till strategiska förvärv som de anser är tydligt värdeskapande för bolagets aktieägare.

Höjer riktkursen – lågt värderad jämfört med peers

Bolaget själva guidar för en intäktstillväxt om 32 % under inledningen av Q4, inkluderat BtoBet. Kombinationen av en stark underliggande tillväxt som adderas av förvärvad tillväxt gör att Analysguiden justerar upp sina prognoser för 2021–2022. De förväntar sig att koncernens totala intäkter växer till nära 181 meur under 2021 med en ebitda-marginal om drygt 17 %. Efter sina justeringar ser Analysguiden ett motiverat värde omkring 60 kronor per aktie för bolagets aktie.

Nyheter

Plexian går i konkurs

I slutet av 2022 skrev vi att Plexian skakar av problem och undrade var det hela skulle ta vägen. Nu har det tragiska svaret kommit, bolaget ansökte idag om konkurs.

”Styrelsens beslut grundar sig på Bolagets ansträngda och akuta likviditetsbehov på såväl kort som lång sikt. Fördjupade dialoger med tilltänkta samarbetspartner har inte kunnat slutföras.”

Det man får hoppas är att samarbeten har blivit försenade så att inga ytterligare personer drabbas. Tanken var nämligen att en investeringstjänst i slutet av januari skulle börja låta Plexian ta hand om kundernas pengar. Vi har inte sett något pressmeddelande om att det lanserats så sannolikt har det i det tysta inte blivit något.

Nyheter

MilDef får order från BAE Systems Bofors för artillerisystemet Archer

MilDef ingick i februari ett ramavtal med BAE Systems Bofors och nu har tilläggsordrar undertecknats gällande stryktålig hårdvara till artillerisystemet Archer. Beställningarna omfattar IT-utrustning såsom displayer, datorer och switchar, till ett värde av 52 miljoner kronor. Leveranser sker med start 2025.

Ramavtalet på tio år är startpunkten för ett fördjupat samarbete mellan MilDef och BAE Systems Bofors. De nu vunna beställningarna är en naturlig fortsättning på samarbetet och gäller volymbeställning av tidigare utvecklade produkter liksom reservdelar till befintliga system.

– Vårt samarbete kombinerar två svenska försvarsföretag som är specialister inom sina respektive områden. MilDef får förtroendet att bidra med vår spetskompetens; att leverera framtidssäkrade IT-system som stärker skyddet av vårt samhälle och vi är stolta över det sätt vi samarbetar med BAE Systems i Karlskoga, säger Daniel Ljunggren, VD och koncernchef MilDef Group.

BAE Systems Bofors är en del av BAE Systems som har verksamhet i USA, Sverige och Storbritannien. BAE Systems Bofors tillverkar artilleri- och kanonsystem samt ammunition för land- och marintillämpningar. Dessa inkluderar luftvärnskanonsystem och plattformsmonterade avfyrningssystem.

Nyheter

Embracer ska delas upp i tre börsnoterade företag

Embracer Group kom idag med en stor nyhet, nämligen att koncernen ska delas upp i tre separata börsnoterade företag.

- Asmodee Group innehåller brädspelsverksamheten och har tidigare köpts av Embracer och behåller sitt namn. Eftersom Asmodee Group har stabila kassaflöden som banker känner sig trygga med så kommer en stor del av Embracers skulder att följa med till Asmodee. Följ börsnoteringen

- Coffee Stain & Friends blir en gamingkoncern med parallellt fokus på indie- och A/AA-premium- och free-to-play-spel för PC/konsol och mobil. Inkluderar företag som Coffee Stain, Ghost Ship, Tarsier, Tuxedo Labs, samt THQ Nordic och Amplifier Game Invest, samt Easybrain, Deca, CrazyLabs och Cryptic. Följ börsnoteringen

- Middle-earth Enterprises & Friends är arbetsnamnet på den verksamhet som blir kvar i Embracer-skalet och ska vara ett kreativt ”powerhouse” inom AAA-spelutveckling och förläggarverksamhet för PC och konsol samt förvaltaren av Sagan om ringen och Tomb Raider och många andra.

Erik Sprinchorn på TIN Fonder kommenterar planerna.

-

Nyheter4 dagar sedan

Nyheter4 dagar sedanEmbracer ska delas upp i tre börsnoterade företag

-

Nyheter2 månader sedan

Nyheter2 månader sedanFlera månader av uppgång väntas för Volvo Cars enligt den tekniska analysen

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanTre välkända aktier att köpa enligt Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanViaplay, Securitas och Karnell är bra aktier enligt Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanElanders är en bra aktie att köpa anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanKarnell Group har inlett sin IPO på Stockholmsbörsen

-

Nyheter2 månader sedan

Nyheter2 månader sedanTvå bra aktier att köpa enligt Börsveckan när våren nu närmar sig

-

Nyheter6 dagar sedan

Nyheter6 dagar sedanBörsveckan gillar en relativt nynoterad norsk aktie och fyra svenska