Nyheter

Safe Lane Gaming – ett förvärvsdrivet spelbolag med bred produktportfölj

Analyst Group har publicerat en analys av Safe Lane Gaming. Nedan är en sammanfattning.

SLG befinner sig i en intensiv förvärvsresa som endast har börjat. Genom en tydlig Buy and Hold-strategi avser SLG att förvärva speltillgångar i syfte att förädla, optimera och förvalta, för att förlänga spelens livslängd och därtill öka intjäningen samt vinstmarginalerna. Förvärvet av Raketspel medför dels viktig kompetens och erfarenhet, dels starka operationella kassaflöden som kan accelerera förvärvstakten, tillika den organiska tillväxten. Genom en stark prognostiserad tillväxt och god underliggande operationell lönsamhet, estimeras ett EBITDA-resultat om 44,4 MSEK år 2022 och med en tillämpad EV/EBITDA-multipel om 13x, härleds ett nuvärde per aktie om 0,16 kr i Base scenario.

- Pågående emission stärker balansräkningen och öppnar upp för ytterligare förvärv

Företrädesemissionen som annonserades i september 2021 väntas inbringa 105,7 MSEK före emissionskostnader, där emissionslikviden avses användas till att finansiera förvärvet av Raketspel, vilka har ett imponerande track-record och starka kassaflöden. Vid full teckning av tillkommande teckningsoptioner av serie TO1 och TO2 kan SLG komma att tillföras totalt ca 154 MSEK, vilket skulle möjliggöra att SLG dels kan stärka balansräkningen ytterligare, dels fortsätta exekvera på uttalad förvärvsstrategi och nå Bolagets uppsatta mål om ett EBITDA-resultat överstigande 200 MSEK år 2023.

- Raketspel är ett Break-Through förvärv

Med Raketspel har SLG förvärvat, tillika integrerat, ett erfaret och kompetent team, som gång på gång har bevisat att de är kapabla till att utveckla populära och lönsamma spel, där spelet Dig This! har över 115 miljoner nedladdningar sedan lanseringen 2019. Bolagets nya spel, Castle Raid!, vilken var under SLG:s regi, nådde ca 34 miljoner nedladdningar under helåret 2021 efter lanseringen i augusti 2021, och visar tendenser till att bli en ny succé. Mellan åren 2016-2019 ökade Raketspel omsättningen med 3341 % och placerade sig under år 2020 på en andra plats i Deloittes prestigefyllda tävling Technology Fast 50. Under 2020 uppgick Raketspels nettoomsättning till 59,5 MSEK, med ett EBIT-resultat om 54,9 MSEK, motsvarande en EBIT-marginal om 92,1 %.

- Högt förvärvstempo att vänta framgent

SLG är förvärvsintensiva och har redan genomfört två bolagsförvärv och tre förvärv av speltillgångar sedan Bolagets start i oktober 2020. SLG har som målsättning att under kommande 3-5 år genomföra upp till 20 strategiska förvärv. En hög förvärvstakt innebär alltjämt en risk vid integration och behov av kapital, vilket investerare bör ta i beaktning. Då SLG inte avser att utveckla egna spel från grunden utan förvärva beprövade speltillgångar i syfte att förädla och optimera, anses dock risken relaterad till förvärvad speltillgång reducerad.

- SLG Operations skapar synergier i koncernen

Vertikalen SLG Operations är en marknadsförings- och supportenhet, vilka SLG har skapat, bestående av medarbetare från SLG samt externa konsulter. Genom att samla kompetenser från flera parter kan SLG skapa synergier genom att återanvända och justera tekniker, tillika metoder, från Bolagets spel kontinuerligt.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

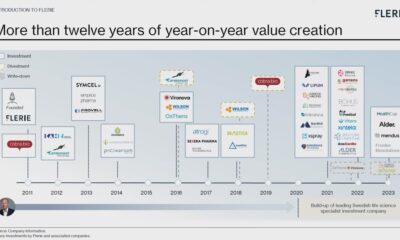

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter6 dagar sedan

Nyheter6 dagar sedan10 bra aktier för Greklands ekonomiska boom