Nyheter

Aspire Globals värdeskapande förvärv är en vinnande strategi

Spelkoncernen Aspire Global fortsätter redovisa imponerande siffror med hög tvåsiffrig tillväxt under det tredje kvartalet skriver Analysguiden i en analys. Med ett strategiskt förvärv av sportboksleverantören BtoBet till låga multiplar inspireras de ännu en gång av bolagets förmåga att allokera kapital till värdegenerande tillgångar. Analysguiden justerar upp sina prognoser för de två kommande åren och ser i ett konservativt antagande ett motiverat värde tydligt över dagens aktiekurs.

Imponerande operativ utveckling

Aspire global fortsätter sitt starka momentun från Q2 och redovisar intäkter om 40,1 meur (33,2) under det tredje kvartalet, vilket motsvarar en tillväxt om 20,7 %. Utfallet var i linje med Analysguidens prognos om 39,7 meur. Den kraftiga tillväxten fortsätter genereras från bolagets B2B verksamhet där intäkterna uppgick till 30,3 meur (22,8), vilket summerar tillväxten till imponerande 33% i årstakt. Rörelseresultatet före av- och nedskrivningar, ebitda, fortsätter etablera sig på en hög nivå och landande på 6,6 meur (5,2) vilket resulterar i en tillväxt om 25,7%. Utfallet motsvarar en ebitda-marginal som stärks från 15,7 % till 16,4 % och är ännu en gång över bolagets långsiktiga mål som centraliseras runt en marginal om 16 %. Rörelseresultatet, ebit, växer i sin tur med 15,5 % i årstakt och summeras till 4,9 meur (4,3).

Värdeskapande förvärv diversifierar tillväxten

Analysguiden har i tidigare analyser berört Aspire Globals möjligheter att bredda sitt erbjudande mot kund genom fler vertikaler. Föregående år genomfördes ett framgångsrikt förvärv av Pariplay som tydligt skapade synergier för hela gruppen. Under Q3 2020 presenterades ännu en gång, i analysfirmans mening, ett oerhört intressant förvärv – sportboksleverantören BtoBet. Förvärvet skapar tydliga synergier och goda förutsättningar till kors-försäljning mellan de olika segmenten och etablering på nya marknader möjliggörs. BtoBet är en snabbt växande sportboksleverantör med en omsättning omkring 5 meur för de första nio månaderna av 2020 med en ebitda-marginal om 36 %, klart över Aspire-koncernen som helhet. Bolaget belyser själva att förvärvet kommer ha en materiell på verkan på bolagets ebitda under 2021, något även Analysguiden prognostiserar. Analysguiden inspireras ännu en gång av koncernens förmåga att allokera sitt kapital till strategiska förvärv som de anser är tydligt värdeskapande för bolagets aktieägare.

Höjer riktkursen – lågt värderad jämfört med peers

Bolaget själva guidar för en intäktstillväxt om 32 % under inledningen av Q4, inkluderat BtoBet. Kombinationen av en stark underliggande tillväxt som adderas av förvärvad tillväxt gör att Analysguiden justerar upp sina prognoser för 2021–2022. De förväntar sig att koncernens totala intäkter växer till nära 181 meur under 2021 med en ebitda-marginal om drygt 17 %. Efter sina justeringar ser Analysguiden ett motiverat värde omkring 60 kronor per aktie för bolagets aktie.

Nyheter

Affärsvärlden delar ut en köprekommendation till Coor-aktien

Coor-aktien tappade på rapporten och Affärsvärlden skriver i en analys att bolaget har en del kvar att göra för att få upp lönsamheten till nivån de hade innan företaget tappade Ericsson-avtalet. Men man skriver vidare att marknadens förväntningar på att bolaget ska lyckas är allt för låga och delar ut en köprekommendation.

Analystjänsten skriver att Coor, liksom branschen, idag värderas till 10 gånger innevarande års väntade rörelsevinster.

”Detta är lägre än tidigare men vi har använt detta som multipel på Coors vinstförmåga i slutet av vår horisont. Våra prognoser är lite försiktigare än konsensus både för omsättning (cirka 5 procents tillväxt enligt konsensus) och marginal (5,5 procent 2026E). Våra antaganden ger en uppsida på cirka 30 procent”

Affärsvärlden varnar dock för att även nästa kvartal kan bli svagt. ”Men blickar man mot nästa år och framöver är dock förväntningarna lågt ställda tycker vi”

Coor-aktien gick igår upp 0,79 procent och stängde på 43,50 kronor.

Nyheter

Big Akwa bekräftar planer på en framtida IPO

Biq Akwa, som grundats av Elena Petukhovskaya och Hugo Wikström, vill driva storskalig landbaserad fiskodling. Ett stort fokus för bolaget är att så mycket som möjligt ska återanvändas, vilket även inkluderar att odlingen ska ske i anslutning till massafabrik för att kunna använda och cirkulera varandras strömmar.

Den första anläggningen som Big Akwa designar ska producera 6 000 ton regnbågslax per år. För sin första fas har bolaget tagit in ett mindre antal miljoner kronor i kapital. Men för att bygga en stor anläggning krävs självklart rejält med finansiering.

Big Akwa söker nu en CFO som kan hjälpa företaget med resan och där bekräftar man även att en börsnotering finns i planerna inom 5 år.

Nyheter

Saab får en beställning på 6,6 miljarder kronor för leverans under 2027-2028

Saab har idag tagit fått en beställning på ett antal försvarssystem och materiel från en regeringen i ett land i västvärlden. Ordervärdet är cirka 6,6 miljarder kronor och leveranser är planerade år 2027-2028.

Beställningen omfattar system och materiel från Saabs affärsområden Dynamics och Surveillance.

På grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen kommer ingen ytterligare information om denna beställning eller kunden att offentliggöras skriver Saab.

-

Nyheter2 månader sedan

Nyheter2 månader sedanIngen större anledning att investera i Betsson för tillfället anser Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanHär är aktierna du ska äga under sommaren 2024 enligt Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanVärldens mest prisbelönta gintillverkare noteras på First North

-

Nyheter2 månader sedan

Nyheter2 månader sedanBörsveckan ger en köprekommendation till det danska cigarrbolaget med en direktavkastning på 9 procent

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFractal Gaming Group är tillbaka på noteringskursen, aktien är köpvärd anser Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanIngående intervju med SBB:s VD Leiv Synnes

-

Nyheter1 månad sedan

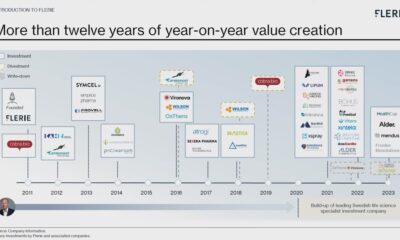

Nyheter1 månad sedanFlerie, investmentbolaget inom life science som är nytt på börsen

-

Nyheter7 dagar sedan

Nyheter7 dagar sedan10 bra aktier för Greklands ekonomiska boom