Nyheter

Clean Industry Solutions skriver avsiktsförklaring på 5 miljoner euro

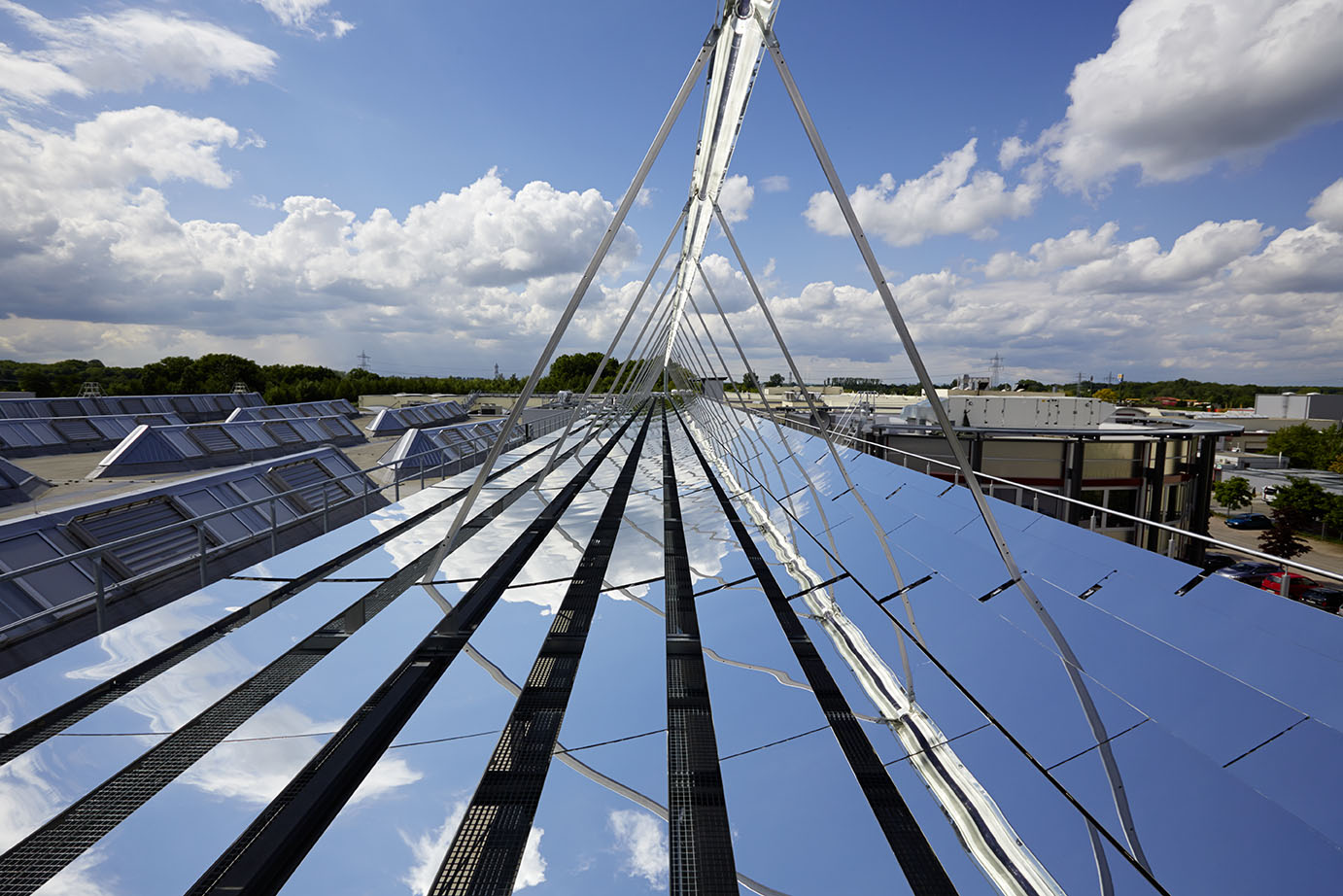

Clean Industry Solutions dotterbolag Industrial Solar undertecknade idag en avsiktsförklaring med KEBE. Avtalet är ett avgörande steg mot ett heltäckande kontrakt om leverans av ett system för produktion av solånga vid KEBE:s fabrik i Kilkis, Grekland, med ett ordervärde på cirka 5 miljoner euro samt marknadsutveckling och genomförande av specifika projekt med Industrial Solars Fresnel-teknik.

Som meddelades i februari i år har Industrial Solar utfört en detaljerad design för sin flaggskeppsteknik, den linjära koncentrerande Fresnel-kollektorn, för det grekiska företaget. KEBE är en av Europas ledande tillverkare av takpannor och lerblock. Den processvärme som genereras av Fresnel-systemet kommer att användas direkt i deras produktionsprocess. Efter ett framgångsrikt genomförande av den tekniska designen har de två parterna åtagit sig att ingå ett samarbetsavtal. Avtalet mellan Industrial Solar och KEBE kommer att omfatta både installationen av ett solvärmeprocessvärmesystem på 6,4 MWth vid KEBE:s fabrik i Kilkis, Grekland, samt åtagandet att utveckla en marknad och genomföra specifika projekt med ISG:s Fresnel-processvärmeteknik. Parterna planerar att underteckna det slutliga avtalet under det första kvartalet 2023.

Det planerade solprocessvärmesystemet i KEBE:s lokaler i Kilkis med ett värde på cirka 5 miljoner euro kommer att ha en årlig energiproduktion på cirka 7 200 MWh. Detta kommer att resultera i en koldioxidminskning på ca 1 800 ton per år, och installationen är planerad till 2023/2024.

Nedan är en kort video om Fresnel Solar Steam Generator.

Nyheter

Dometic är en billig option på att konsumentefterfrågan vänder

Veckans aktie i Dagen industri är Dometic som får en köprekommendation till hög risk. Bolaget har en bra marknadsposition, ett starkt kassaflöde och insynspersoner äger mycket aktier. Analytikern Magnus Dagel ser på Dometic som en billig option på en bättre konsumentefterfrågan.

”Dometic är ett slags billig option på en bättre konsumentefterfrågan. Det är inte säkert att det lyfter i närtid, men om volymerna vänder uppåt skulle hävstången bli kraftig, och vinsterna troligen bli avsevärt bättre än de som ligger i förväntningarna i dag.”

Tidningen ger fyra scenarier för bolaget och aktien som kan sammanfattas på detta sätt:

Mycket positivt scenario: Försäljning 30 mdr kr, ebita-marginal 18 %, vinst per aktie ca 10 kr – aktien kan nå tidigare toppnivåer kring 150 kr.

Positivt scenario: Försäljning +25 %, ebita-marginal 16 %, p/e ≈ 7 – aktien kan fördubblas vid cykliskt uppsving och stark marknad för fritidsfordon.

Neutralt scenario: Ingen tydlig förbättring i försäljning eller lönsamhet – aktien står still kring dagens nivåer.

Negativt scenario: Försäljning faller mot 20 mdr kr, lönsamhet försämras – minst 30 % nedsida i aktien.

Dometic-aktien stängde på 48,02 kronor i fredags.

Nyheter

Warren Buffetts Japan-satsning nu värd över 30 miljarder dollar

Warren Buffetts kärlek till japanska handelsbolag fortsätter att löna sig stort. Det amerikanska investmentbolaget Berkshire Hathaway har nu sett värdet på sina fem japanska innehav stiga till över 30 miljarder dollar, en uppgång på nära 400 procent sedan investeringen offentliggjordes år 2020.

När Buffett på sin 90-årsdag den 30 augusti 2020 avslöjade att Berkshire köpt cirka 5 procent av vardera Mitsubishi, Mitsui, Itochu, Marubeni och Sumitomo, var det samlade värdet omkring 6,3 miljarder dollar. Sedan dess har Berkshire både ökat sina innehav och dragit nytta av kraftiga kursuppgångar på mellan 227 och 551 procent.

De senaste veckorna har flera av bolagen bekräftat att Berkshire nu passerat 10-procentsgränsen i vissa av innehaven. Mitsui uppgav i veckan att Buffetts försäkringsbolag National Indemnity äger drygt 292 miljoner aktier, motsvarande 10,1 procent av bolaget – ett värde på cirka 7,1 miljarder dollar. Även Mitsubishi har bekräftat en ökning till 10,2 procent.

Buffett hade tidigare lovat att inte öka sina innehav över 10 procent utan tillstånd från bolagen, men i årets aktieägarbrev berättade han att de fem handelsjättarna gått med på att ”moderera” gränsen. ”Över tid kommer ni sannolikt att se Berkshires ägande i alla fem öka något,” skrev han.

I en intervju med CNBC har Buffett beskrivit investeringen som en av de mest uppenbara möjligheterna i sin karriär. Han sa att han var förbluffad över hur billiga bolagen var. Det är dock ingen kortsiktig investering, han sade att Berkshire planerar att behålla de japanska handeslbolagen i 50 år eller för alltid.

Nyheter

Tillväxten hos Saab är ingen tillfällig effekt

Försvarsbolaget Saab växer kraftigt efter att de geopolitiska spänningarna har ökat, vilket har lett till ökade försvarsbudgetar.

Saab har de senaste två åren anställt 6 000 personer globalt, varav 1 000 i Göteborg. Carl-Johan Bergholm, affärsområdeschef för Saab Surveillance i Göteborg, säger i nedanstående inslag att företaget inte ser att de avtar.

EFN har besökt Saab Surveillance i Göteborg där det är ett fokus på mobilitet. Slagfälten idag kräver snabb förflyttning, data i realtid och system som faktiskt fungerar i rörelse. I inslaget ser vi en kompakt radarstation som kan monteras på en vanlig pickup-bil.

Carl-Johan Bergholm säger att den nya säkerhetsordningen kommer att prägla Europa i generationer framåt.

-

Nyheter1 månad sedan

Nyheter1 månad sedanCLS får FDA-godkännandet som fördubblar den adresserbara marknaden

-

Nyheter6 dagar sedan

Nyheter6 dagar sedanLovande resultat för CLS laserbehandling vid hjärntumör, ökad överlevnad jämfört med öppen kirurgi

-

Nyheter4 veckor sedan

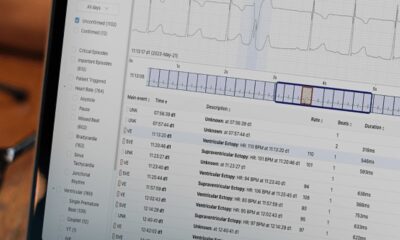

Nyheter4 veckor sedanZenicor integrerar avancerad AI för arytmidiagnostik

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanCLS finansierat till break-even skriver Redeye

-

Nyheter2 månader sedan

Nyheter2 månader sedanMillicom ingår strategiskt avtal för verksamheten i Colombia

-

Nyheter2 månader sedan

Nyheter2 månader sedanNästan allting som Xoma inlett och gett prognos om är nu nedlagt

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKomplett samstämmighet, man ska teckna Verisures IPO

-

Nyheter2 månader sedan

Nyheter2 månader sedanMatthew Karch köper stor post aktier i Embracer efter rapportraset