Nyheter

OssDsigns transformativa tillväxtresa breddar bolagets kommersiella potential och bäddar för exponentiell tillväxt

Marknaden för ortopediska implantat. Bolagets unika patientspecifika implantat för kranierekonstruktion har visat signifikant bättre kliniska resultat jämfört med marknaden. I höstas förvärvade OssDsign det Skotska företaget Sirakoss med avsikt att utnyttja kommersiella synergier och bredda verksamheten till det ortobiologiska segmentet. Med den nylanserade tillväxtstrategin ASCENT25 och företrädesemission av aktier på 240 miljoner kronor har OssDsign ökat ambitionsnivån betänkligt och siktar på att bygga värde genom en accelererad tillväxt och innovationsförmåga. Det berättar OssDsigns vd Morten Henneveld.

Berätta om OssDsign och er affärsidé

– OssDsign är ett svenskt medicintekniskt företag som utvecklar och tillverkar regenerativa implantat för förbättrad läkning av bendefekter. Genom att förse våra kunder över hela världen med innovativa implantat förbättrar vi möjligheterna för patienter med allvarliga skador eller defekter på kraniet och ryggraden. Vi har sedan starten 2011 erhållit myndighetsgodkännanden i EU, USA samt Japan och är framgångsrikt etablerade i Europa och USA. Sedan 2016 har vi haft en årlig tillväxttakt på 50 procent. De senaste fyra åren har vi jobbat intensivt med att bygga en solid plattform för att accelerera vår tillväxt och öka takten i vår kommersialisering. Vi är närvarande på världens största kirurgiska marknader, både med direktdotterbolag i USA, Tyskland, UK och Sverige och via distributörer på andra marknader inklusive Japan.

Vilka är målen för OssDsign de närmaste åren?

– Ambitionen är att utvecklas från en framgångsrik nischspelare till en bredare ortopedisk aktör.Vi ska bredda oss från att vara ett bolag med fokus på Craniomaxillofacial (CMF) marknadentill att expandera in i ytterligare två ortopediska segment som bedöms ha hög marknadspotential: ortobiologi samt ryggradskirurgi. Fokus kommer att bli på neuro- och ryggkirurger och vi kommer därför att utnyttja synergier från vår redan befintliga kommersiella infrastruktur för att nå dessa närliggande kundgrupper. Vi inleder nuen spännande resa som väsentligt breddar vår kommersiella potential med ambitionen att uppnå en nettoomsättning på mellan 300 och 400 miljoner kronor år 2025.

Ni förbereder er nu för en kraftigt accelererad marknadstillväxt. Berätta om er tillväxtstrategi ASCENT25.

– ASCENT25 formulerar riktlinjerna för hur vi vill accelerera vår tillväxt, vårt värdeskapande och vår innovationsförmåga fram till 2025. Strategin fokuserar på fem huvudområden: att lyckas i USA genom bland annat högre kirurgengagemang och fler samarbeten med ledande opinionsbildare samt ökad försäljningstäckning; att bygga upp ortobiologiverksamheten genom att framgångsrikt kommersialisera det syntetiska bengraftet som lagts till produktportföljen genom förvärvet av Sirakoss; innovation av produktportföljen genom användning av befintliga teknologiplattformar för att accelerera ny produktutveckling; visa kliniska fördelar genom investeringar i prekliniska och kliniska studier samt kliniska register. Vårt femte strategiska tillväxtmål är att driva operationell effektivitet genom att skapa skalfördelar och reducera våra kostnader.

Ni gör nu en företrädesemission om cirka 240 MSEK i kombination med en övertilldelningsoption om upp till cirka 30 MSEK. Varför gör ni detta?

– Det har hela tiden varit tydligt att OssDsign kommer att behöva mer kapital, och med nytt fokus på ortobiologi och ökat behov av kliniska investeringar, valde vi att adressera detta på

ett sätt som gör att vi kan leverera på den nya strategin. Jag är stolt över att se det engagemang vi har från både befintliga huvudägare samt nyakända svenska och internationella investerare, och som tydligt visar att vi har stöd för den riktning och den ambition vi har satt för företaget framöver.

Vilka faktorer gör OssDsign till ett intressant bolag för presumtiva aktieägare?

– Vår tydliga och ambitiösa tillväxtplan, det faktum att vi sedan flera år har en befintlig kommersiell infrastruktur och produkter ute på de viktigaste nyckelmarknaderna samt att vi har ett välutbyggt nätverk av kirurger i dessa länder bidrar förstås till bolagets framtida tillväxtmöjligheter. Våra produkter är baserade på en patenterad teknikplattform med stor potential för ytterligare innovation och de har full kostnadsersättning på de marknader där vi agerar. Ytterligare en konkurrensfördel är att våra kranieimplantat i kliniska uppföljning av mer än tusen patienter har bevisats vara fem gånger effektivare än konkurrerande produkter på marknaden. Sist men inte minst består OssDsign av ett team med lång och bred erfarenhet av medicinteknik, och inte minst inom ortopediska tillämpningar.

Nyheter

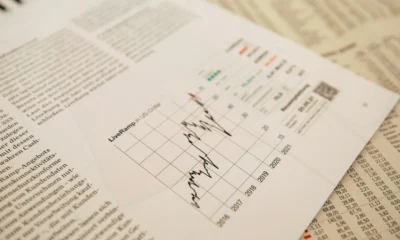

Börsveckan gillar en relativt nynoterad norsk aktie och fyra svenska

Börsveckan har denna gång tittat närmare på åtta företag och hela fem av aktierna får köprekommendationer.

Köp

- Beerenberg, som noterades på Euronext Growth Oslo i oktober

- Volvo

- Railcare

- Note

- Arjo

Avvakta

- Garo

- HMS Networks, som gjorde en riktad emission på 1400 Mkr i veckan

- Gotlandsbolaget

Nyheter

NCC på 20 minuter

Bolagsanalyspodden går på 20 minuter igenom byggbolaget NCC vilket ger en bra översikt av verksamheten.

NCC är ett av de ledande byggföretagen i Norden och har flera affärsområden. Ett nytt affärsområde som börjat etableras under 2024 är Green Industry Transformation där kompetens och resurser samlas för att kunna driva stora projekt relaterat till den gröna industriella omställningen.

Nyheter

Holmen på 20 minuter

Bolagsanalyspodden går på 20 minuter igenom skogs- och pappersbolaget Holmen vilket ger en bra förståelse av verksamheten.

Holmen har fyra affärsområden, skog, trävaror, kartong & papper samt energi. Holmen är en av Sveriges största skogsägare. Bolaget föräldrar trä till sågade trävaror med fokus på bygg. Utvecklar premiumkartong och innovativa pappersprodukter för allt ifrån kosmetik, elektronik, läkemedel och livsmedel till böcker, magasin, reklam och transportförpackningar. Vidare så producerar bolaget förnybar energi med vattenkraftverk och vindkraftverk, och investerar i att bygga mer vindkraft på egen mark.

-

Nyheter2 månader sedan

Nyheter2 månader sedanFlera månader av uppgång väntas för Volvo Cars enligt den tekniska analysen

-

Nyheter2 månader sedan

Nyheter2 månader sedanSecuritas på 20 minuter

-

Nyheter2 månader sedan

Nyheter2 månader sedanFyra aktier som är bra att investera i enligt Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanViaplay, Securitas och Karnell är bra aktier enligt Börsveckan

-

Nyheter4 dagar sedan

Nyheter4 dagar sedanTre välkända aktier att köpa enligt Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanElanders är en bra aktie att köpa anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanKarnell Group har inlett sin IPO på Stockholmsbörsen

-

Nyheter1 månad sedan

Nyheter1 månad sedanTvå bra aktier att köpa enligt Börsveckan när våren nu närmar sig