Nyheter

Erik Penser Banks Momentumportfölj präglad av uppvärderingspotential

Åtta heta aktier i Erik Penser Banks momentumportfölj.

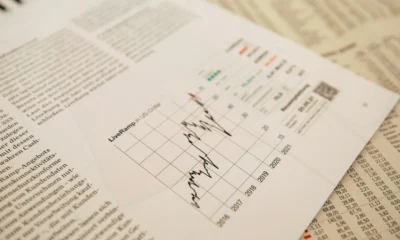

Från senaste omviktningen 4 mars till den omviktning Erik Penser Bank nu gör har en likaviktad portfölj av Access-bolagen i Momentumportföljen avkastat -11 %. Detta kan jämföras med OMX Småbolagsindex som är ned -7 %. Sedan start (sept 2017) har Momentumlistan avkastat 63 %, vilket kan jämföras med OMX Småbolag som är +11 %.

Erik Penser Bank lyfter ur två bolag, Eastnine och Iconovo, och tar in OptiFreeze och Angler Gaming. Även om de fortsatt ser potential i Eastnine och Iconovo, ser de högre potential kontra risk i de två nya bolagen.

Aino Health

Vi ser fortsatt potential för uppvärdering av bolaget drivet av 1) licensexpansion inom ArcelorMittal, 2) ökad licenstillväxt drivet av samarbetspartners, och 3) värderingen av peers inom sektorn (SaaS-lösningar inom Human Capital) som handlas till en EV/Sales-multipel över 5,5x vilket kan jämföras med Ainos 1,51x för ’20e. Därför ser vi fortsatt en hög potential i aktien till en hög risk.

Angler Gaming

Bolaget lämnade en stark trading update för Q2 och befinner sig i ett bra momentum. Bolaget handlas i dagsläget på en implicit WACC om ~14% vilket vi anser vara för högt. På vår målkurs om 17-18 kr handlas bolaget på en implicit WACC om 10%. Vi bedömer att bolaget kommer tjäna på att fysiska casinon varit nedstängda under stora delar av Q2 vilket ökat konverteringen offline till online.

BTS Group

BTS har lyckats ställa om till digital leverans av sina tjänster. Sedan den 1a mars har bolaget vunnit avtal med digital leverans till ett värde av 350 mkr. Under perioden 23e april till 14e maj accelererade försäljningen jämtemot den inledande delen av Q2 och avslutande delen av Q1. Baserat på våra estimat för kassaflödet ser vi att ytterligare 150-200 mkr kan användas för förvärv under 2020. Dessa potentiella förvärv skulle addera mellan 7,5-10% på försäljningen. Kurstriggers i form av förvärv samt ett motiverat värde baserat på våra estimat om 270-280 kr gör att vi justerar kurspotentialen till hög.

Instalco

Visibiliteten i Instalcos vinsttillväxt är hög. 2019 förvärvades omsättning motsvarande 1,5 Mdr och enbart helårseffekten från dessa förvärv ger över 10% omsättningsökning för 2020. Dessutom är Instalco bättre rustade än någonsin för fortsatta förvärv. Nätverket av bolag har vuxit kraftigt och fungerar som tentakler för att få in nya bolag i gruppen. Kassagenereringen är nu också så hög att Instalco kan förvärva motsvarande sin målbild på 600-800 mkr i omsättning per år och ändå generera ett starkt fritt kassaflöde. Vi anser att ett motiverat värde i intervallet 170-185 kr är rimligt. Detta motsvarar en EV/EBIT på 15 på 2021, vilket är i linje med den närmaste konkurrenten Bravida.

Midsona

Vi bedömer att bolaget kommer kunna öka bruttomarginalen under H1’20 drivet av att tidigare annonserade prisökningar kommer att slå igenom under Q1’20 samtidigt som SEK har stärkts ca 1% mot EUR q/q. På våra uppdaterade prognoser handlas Midsona på P/E 16,7x för ’20e samt 14,2x för ’21e. Detta anser vi är attraktivt givet bolagets framgångsrika förvärvsstrategi och starka kassaflöden. Vi ser medelhög potential i aktien till medelhög risk.

OptiFreeze

Vi ser att bolaget har flera potentiella triggers inom närtid. Fortsatta framgångar och potentiella beställningar utgör triggers som kan synliggöra värdet i bolagets produkter. OptiFreeze har tidigare kommunicerat en målsättning om att sälja 30 maskiner 2020 – 2022, och en referenskund inom exempelvis Cut Flowers skulle påvisa att estimaten är uppnåbara. OptiFreeze handlas till EV/Sales om 11x för 2021, men med kraftig försäljningstillväxt och affärsmodell med återkommande intäkter kan man växa in i värderingen. Vi ser ett motiverat värde om 29-31 kr.

SBB

Vi ser ett motiverat värde på SBB i spannet 34-36 kr. Vi baserar vårt motiverade värde på en SOTP-värdering bestående av SBBs rena förvaltningsresultat och övriga verksamheter i form av Fastighetsutveckling, transaktioner och ROT i bostadsbeståndet. Den förvaltande delen av bolaget värderar vi till 30 kr eller 15x förvaltningsresultat per stamaktie efter hybrid och D-aktieutdelningar. Vi bedömer att övriga verksamheter kan generera intäkter om ca 1,4 mdr per år vilket motsvarar ca 1,11 per stamaktie. Dessa värderar vi till ca 5x på vår målkurs.

Upsales

Upsales handlas till en rabatt emot andra svenska SaaS-bolag om ca 30%, denna rabatt anser vi till stor del vara missvisande då Upsales visar en tillväxt i linje med marknaden och har affärsrelaterade nyckeltal som är starkare än nära konkurrenter. Vi bedömer att bolaget under kommande sex månader kan stänga detta varderingsgap.

Nyheter

MilDef får order från BAE Systems Bofors för artillerisystemet Archer

MilDef ingick i februari ett ramavtal med BAE Systems Bofors och nu har tilläggsordrar undertecknats gällande stryktålig hårdvara till artillerisystemet Archer. Beställningarna omfattar IT-utrustning såsom displayer, datorer och switchar, till ett värde av 52 miljoner kronor. Leveranser sker med start 2025.

Ramavtalet på tio år är startpunkten för ett fördjupat samarbete mellan MilDef och BAE Systems Bofors. De nu vunna beställningarna är en naturlig fortsättning på samarbetet och gäller volymbeställning av tidigare utvecklade produkter liksom reservdelar till befintliga system.

– Vårt samarbete kombinerar två svenska försvarsföretag som är specialister inom sina respektive områden. MilDef får förtroendet att bidra med vår spetskompetens; att leverera framtidssäkrade IT-system som stärker skyddet av vårt samhälle och vi är stolta över det sätt vi samarbetar med BAE Systems i Karlskoga, säger Daniel Ljunggren, VD och koncernchef MilDef Group.

BAE Systems Bofors är en del av BAE Systems som har verksamhet i USA, Sverige och Storbritannien. BAE Systems Bofors tillverkar artilleri- och kanonsystem samt ammunition för land- och marintillämpningar. Dessa inkluderar luftvärnskanonsystem och plattformsmonterade avfyrningssystem.

Nyheter

Embracer ska delas upp i tre börsnoterade företag

Embracer Group kom idag med en stor nyhet, nämligen att koncernen ska delas upp i tre separata börsnoterade företag.

- Asmodee Group innehåller brädspelsverksamheten och har tidigare köpts av Embracer och behåller sitt namn. Eftersom Asmodee Group har stabila kassaflöden som banker känner sig trygga med så kommer en stor del av Embracers skulder att följa med till Asmodee. Följ börsnoteringen

- Coffee Stain & Friends blir en gamingkoncern med parallellt fokus på indie- och A/AA-premium- och free-to-play-spel för PC/konsol och mobil. Inkluderar företag som Coffee Stain, Ghost Ship, Tarsier, Tuxedo Labs, samt THQ Nordic och Amplifier Game Invest, samt Easybrain, Deca, CrazyLabs och Cryptic. Följ börsnoteringen

- Middle-earth Enterprises & Friends är arbetsnamnet på den verksamhet som blir kvar i Embracer-skalet och ska vara ett kreativt ”powerhouse” inom AAA-spelutveckling och förläggarverksamhet för PC och konsol samt förvaltaren av Sagan om ringen och Tomb Raider och många andra.

Erik Sprinchorn på TIN Fonder kommenterar planerna.

Nyheter

Börsveckan gillar en relativt nynoterad norsk aktie och fyra svenska

Börsveckan har denna gång tittat närmare på åtta företag och hela fem av aktierna får köprekommendationer.

Köp

- Beerenberg, som noterades på Euronext Growth Oslo i oktober

- Volvo

- Railcare

- Note

- Arjo

Avvakta

- Garo

- HMS Networks, som gjorde en riktad emission på 1400 Mkr i veckan

- Gotlandsbolaget

-

Nyheter3 dagar sedan

Nyheter3 dagar sedanEmbracer ska delas upp i tre börsnoterade företag

-

Nyheter2 månader sedan

Nyheter2 månader sedanFlera månader av uppgång väntas för Volvo Cars enligt den tekniska analysen

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanTre välkända aktier att köpa enligt Börsveckan

-

Nyheter1 månad sedan

Nyheter1 månad sedanViaplay, Securitas och Karnell är bra aktier enligt Börsveckan

-

Nyheter2 månader sedan

Nyheter2 månader sedanElanders är en bra aktie att köpa anser Dagens industri

-

Nyheter1 månad sedan

Nyheter1 månad sedanKarnell Group har inlett sin IPO på Stockholmsbörsen

-

Nyheter2 månader sedan

Nyheter2 månader sedanTvå bra aktier att köpa enligt Börsveckan när våren nu närmar sig

-

Nyheter5 dagar sedan

Nyheter5 dagar sedanBörsveckan gillar en relativt nynoterad norsk aktie och fyra svenska